Tévútra került az ország

A Napi Gazdaság hétfői Makrogazdaság oldalának cikke

2011 a nagy gazdaságpolitikai kudarcok éveként fog bevonulni a magyar gazdaságtörténetbe. A 2010-es választásokat követően elindított gazdaságpolitikai fordulat azt eredményezte, hogy az ország visszasüllyedt a befektetésre nem ajánlott kategóriába, ahonnan a rendszerváltáskor elindult a felemelkedés útján. Az úgynevezett "unortodox" módszerek és intézkedések egyértelműen hibásnak bizonyultak. A kudarcban kulcsszerepe volt az adórendszer hibás koncepciójú és rosszul időzített átalakításának, s az e miatt keletkező költségvetési lyuk befoltozására hozott bizalomromboló intézkedéseknek (ágazati különadók, hosszú távú megtakarítások felélése, visszamenőleges hatályú intézkedések).

Negatív spirálban az ország

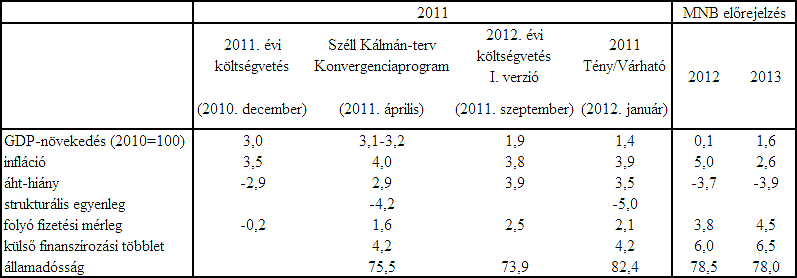

A különböző kormányprogramokban (többször módosított költségvetések, konvergenciaprogramok, a Széll Kálmán-terv stb.) meghirdetett makrogazdasági célok egyike sem teljesült (1. táblázat), és ami súlyosabb, hogy teljesülésükre az Orbán-kormány által eddig követett irányvonal folytatódása esetén nincs is remény.

1. táblázat

A gazdaságpolitikai célok és teljesülésük 2011-ben és a kilátások

(százalék)

A növekedés dinamizálódása elmaradt, rövid távon újból a recesszió fenyeget, hosszabb távra előretekintve pedig a potenciális növekedés 1 százalék közelébe süllyedése jelzi, hogy ha nem történik változás, akkor nincs esély a felzárkózásra. Az inflációs nyomás várhatóan nő a gyenge belső kereslet ellenére, mert a forint árfolyama tartósan gyenge, ami előbb-utóbb begyűrűzik az árakba. Az államháztartási hiány 2011-ben valójában meghaladta a GDP 6 százalékát, a 3 százalék alatti hiánycélt csak egyszeri bevételekkel sikerült teljesíteni. A költségvetési változtatások elhibázott szerkezete miatt, a 2011-ben bekövetkezett nagy mértékű lazítás (adókiengedés) ellenére sem sikerült beindítani a növekedést. A tartósan alacsony hiányhoz jelentős mértékű kiigazításra van szükség.

A növekedés és a költségvetési kiigazítás között negatív spirál alakult ki: a tervezettnél alacsonyabb növekedés meghiúsítja a hiánycélt, a hiánycél eléréséhez szükséges kiigazítás visszavesz a növekedésből és mindez meghiúsítja a foglalkoztatás dinamikus növelésére vonatkozó cél elérését. A folyó fizetési mérleg növekvő többlete, és a külső finanszírozási képesség erősödése a gyengülő gazdasági teljesítményt, a beruházások hiányát és a lakossági fogyasztás esését tükrözi.

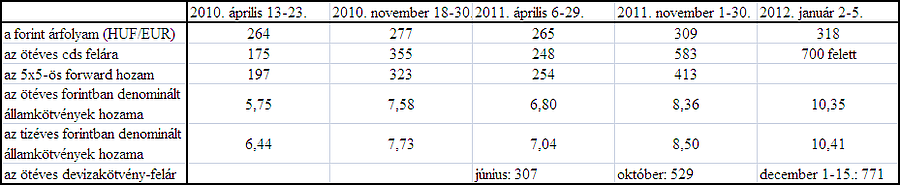

A magyar országkockázatot jellemző mutatók meredek emelkedése jelzi, hogy a piacok szigorúan árazzák az ország kilátásainak romlását (2. táblázat).

2. táblázat

A kockázati mutatók alakulása 2010 április-2012 január

A leghangosabban hirdetett cél sem teljesült

A kormány 2010 őszétől leghangosabban hirdetett célja, az államadósság, illetve annak GDP-hez viszonyított arányának (adósságráta) a jelentős mérséklése volt. Nos, ezek a célok 2011-ben annak ellenére sem teljesültek, hogy a Nyugdíjreform és Adósságcsökkentő Alaphoz került állampapírok (1352,4 milliárd forintban denominált és 7,4 millió eurónyi deviza állampapír) bevonása jelentős mértékű adósságcsökkenést eredményezett. Ezt ugyanis ellensúlyozta a forint gyengülése miatti devizaadósság-növekmény. Az állam konszolidált adóssága 2011-ben nominálisan és a GDP-hez viszonyítva is nőtt. Előre tekintve, az alkotmányba foglalt adósságráta-csökkentési követelmény megsértésének sem elhanyagolható a kockázata, mert a lanyhuló növekedés, a növekvő állampapírhozamok és a gyenge forintárfolyam együttese felfelé irányuló adósságspirál kibontakozását eredményezheti.

Mindez arra utal, hogy az ország tévútra került, ami a fejlett országoktól és az Európai Uniótól való leszakadás útja, annak ellenére (és nem azért!), hogy az európai integráció gazdasága éppen gyengélkedik. A finanszírozási feltételek romlásának szorításában, 2012 elején megint az IMF-től remélt hitelmegállapodás látszik a nehéz helyzetből való kitörés zálogának. A kormány elismerte, hogy az országnak elengedhetetlenül szüksége van az IMF-fel való hitelmegállapodás nyújtotta "biztosításra", amely "védőhálót" jelentene arra az esetre, ha az euróövezet gondjai miatt romlana a piaci hozzáférésünk.

Ennél azonban többről van szó. A jelenlegi helyzetben a magyar államadósság finanszírozása csak annyira magas hozamokkal biztosítható (forint és deviza denominációban egyaránt), hogy azok mellett már igen veszélyes és nehéz tartósan kielégíteni az államháztartás finanszírozási igényét. (Hasonló helyzet alakult ki az olasz államadósság-piacon, amikor a hosszú kötvények hozamai átlépték a piac által fenntarthatósági küszöbként értékelt 7 százalékot.) Amíg nem normalizálódik a helyzet az IMF hitelre átmenetileg forrásként is szükség lehet, ha már kimerülnek majd a magán-nyugdíjpénztári vagyonból származó tartalékok.

Déjà vu a monetáris politikában

A Magyar Nemzeti Bank (MNB) monetáris politikusainak - legalábbis, azoknak, akik már 2011 elején is tagjai voltak a monetáris tanácsnak - "déjà vu" érzésük lehet, mert most is, akárcsak egy évvel ezelőtt, a monetáris politikára hárul a feladat, hogy "tartsa a frontot".

Egy évvel ezelőtt a kormány kiigazító csomagjára várt mindenki. A monetáris tanács kamatemeléssel és az inflációs jelentésben adott értékeléssel próbálta meg fékezni a romló várakozásokat. A Széll Kálmán-terv kicsit késve ugyan, de korrekciós csomagként március elejére megérkezett, és ez akkor valamelyest megnyugtatta a 2010 végén elfogadott - de fenntarthatatlan fiskális irányt mutató - költségvetést követő feldúlt kedélyeket. Most az IMF-el kötendő hitelmegállapodásban reménykedik mindenki a "túlélés" (az országcsőd) elkerülése érdekében.

Közben az MNB - megint a végsőkig kivárva - elindította a kamatemelési ciklusát, hogy addig is fékezze az árfolyamra összpontosuló erősödő nyomást, amíg a kormány el nem határozza magát. Most azonban nehezebb lesz megnyugtatni a piacokat, mert az értékelésekből és az előrejelzésekből látszik, hogy nem egy újabb költségvetés-kiigazítási problémáról van szó, hanem a lefelé vivő "rosszabb növekedés és újabb költségvetési kiigazítás" spirálból kell kitörni, ami szükséges feltétele annak is, hogy az adósságráta mérséklődjön.

Meggyőző gazdaságpolitikai fordulatra van szükség. A koherens koncepcionális változásra egyelőre nem sok jel utal; csupán az változott, hogy a kormány - feladva a "pénzügyi függetlenségi harcát" - mégis szóba állt az IMF-el. Legfeljebb abban lehet reménykedni, hogy a "minden feltétel nélkül" folytatandó tárgyalásokat a kormány úgy érti, hogy abba belefér az eddigi gazdaságpolitika néhány alapkövének az elmozdítása is.

A fiskális politikában viszont elmaradt a déjà vu

A 2012 elejére kialakult patthelyzetben többen a 2008 őszi - a Lehman bankház csődje után kialakult - krízist vélik felfedezni, amikor ugyancsak "államcsőd fenyegetett" és az IMF-től kapott hitel (amit ex post valóban nevezhetünk "védőhálónak") segített megnyugtatni a turbulens piacokat. Akkor azonban az irány a gazdaság stabilizációja felé mutatott, s a meggyőző erőt a kiigazítás végigvitele és szerkezetének a korrekciója biztosította, amit a Bajnai-kormány hajtott végre az IMF-megállapodás garanciájával.

Az IMF-megállapodás - 2008-hoz hasonlóan - most is kölcsönözhet hitelességet a kormány politikájának, de most a hitelnek és a piacok meggyőzésének a feltétele nem az elkezdettek végigvitele, hanem éppen ellenkezőleg, a tévúton járó gazdaságpolitika megfordítása. Az akkori feladat - nem kicsinyítve a Bajnai-Oszkó páros érdemeit - eltörpül a mostanihoz képest. Ráadásul felmerülhet, mint 2008-ban is, a hitelességi probléma egy másik vetülete. Vajon lehetséges-e egy gazdaságpolitikai fordulatot személyi változás nélkül végrehajtani? A bizalom helyreállítása, a várakozások megfordítása nem csupán meggyőző elképzeléseket és programot, hanem szavahihető és a koncepcióváltás mellett elkötelezett személyeket is követel.

Milyen nem hagyományos eszközök vannak a jegybank kezében?

Az egy évvel ezelőttinél most jóval nehezebb az MNB feladata. A tavaly év végén elfogadott 2012-es költségvetés éppúgy nem ad hitelességet, mint az egy évvel korábbi, de ráadásul egy áttekinthetetlen rendszert is eredményez, ami a jövedelmi folyamatokat, és a jövedelemtulajdonosi pozíciók alakulását feldúlja. Nem lehet felmérni a vállalati béralakulást, az adórendszer változásai mellett a kompenzációk hálója az összes szektorban lényegesen átrendezi a bér- és jövedelemviszonyokat. A lakossági devizaadósság átalakítására, a bajba jutott adósok kisegítésére és a végtörlesztésére vonatkozó csomag összhatása felmérhetetlen, akárcsak a különböző szektorokat (például a bankszektort) sújtó tényleges terhek. Mindez szinte lehetetlenné teszi a megtakarítási és beruházási magatartásváltozások felmérését.

Szorult helyzetben az MNB

A felsoroltak olyan tényezők, amelyek előretekintő értékelése elengedhetetlenül szükséges lenne a monetáris politika számára. Jelenleg a hazai kilátások zavarossága egyik oldalról - a piacok hektikus mozgása másik oldalról - az állandó "fertőzési veszélyt" jelentő euróövezeti gondok és globális folyamatok pedig a háttérben lépnek fel olyan feszítő erőkként, amelyek között a monetáris politikának 2012 elején meg kell találni a legkevésbé rossz megoldást.

A beszűkült kamatpolitikai mozgástér egyértelmű. Jelenleg az MNB - éppúgy, mint egy évvel korábban - mindaddig kamatemelésre kényszerül, amíg a kormány gazdaságpolitikája nem nyeri vissza a bizalmat és válik hitelessé. Mindennek csak első lépése lesz az IMF-el való megállapodás.

Ugyanakkor Orbán Viktor kormányfő, a 2012. január 6-i megbeszélésen arra kérte fel Simor András MNB elnököt, hogy az MNB vizsgálja meg a fejlett országok jegybankjainak a válságkezelésben folytatott gyakorlatát és tegyen javaslatokat arra, hogyan tudna hozzájárulni a magyar gazdaság növekedésének élénkítéséhez.

Mik is azok a nem konvencionális jegybanki eszközök?

Mielőtt az MNB mozgásterével foglalkoznánk nem árt áttekinteni a válságkezelés nemzetközi tapasztalatait, s legfőképp az azokat mozgató elgondolásokat. Békeidőkben a monetáris politika "hagyományos" eszközének a jegybanki irányadó kamat tekinthető, amely mellett a központi bankok a legrövidebb lejáraton nyújtanak likviditást fedezet mellett a pénzintézeteknek. A 2007 közepétől kibontakozó pénzügyi válság súlyosbodásával a fejlett ország központi bankjai - köztük az amerikai jegybank szerepét betöltő Fed és az angol Bank of England (BoE), s a manapság sokat bírált Európai Központi Bank (ECB) is -, többféle "nem konvencionális" eszközt is bevetett, egyrészt a bankrendszer stabilizálása, másrészt a gazdasági visszaesés következtében kibontakozó deflációs folyamatok lefékezése, illetve a transzmissziós mechanizmusban mutatkozó fennakadások korrigálása érdekében.

A hagyományosan alkalmazott jegybanki eszközök átalakítása és kiegészítése az úgynevezett nem konvencionális eszközökkel a súlyos bizalmi és likviditási válság kezelését szolgálta. A bankközi piacok működési zavarainak oldására a jegybankok az elfogadható fedezetek körét jelentősen kibővítve nyújtottak likviditást a kereskedelmi bankoknak, illetve elmozdultak a legrövidebb lejáratról és több hónapra is biztosítottak likviditást. A hitelpiaci feszültségek oldására közvetlenül az adósoknak illetve a befektetőknek juttattak likviditást. A jegybanki intervenciók több országban is kiterjedtek a hosszú lejáratokra, főként az árazásban viszonyítási alapként (benchmarkként) funkcionáló állampapírpiacon, de egyes országokban a vállalati kötvénypiaci és a jelzáloglevél-vásárlásra is sor került. Ezek a nyílt piaci vásárlások részben a hitelpiacok működésének helyreállítását szolgálták, részben a hozamgörbében fellelhető árazási anomáliák csökkentésére irányultak.

Bár a válság még nem zárult le, a nem konvencionális eszközökkel kapcsolatban néhány fontos megállapítás tehető az eddigi tapasztalatok alapján.

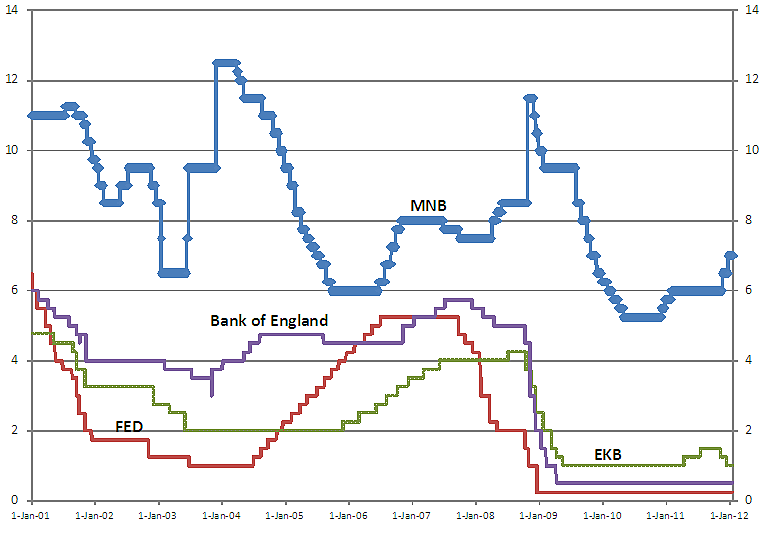

- A jegybankok irányadó kamataikat sok országban a zéró szint közelébe csökkentették. A hagyományos kamatpolitikai keretek kimerülésével az úgynevezett "mennyiségi lazítás" (quantitative easing) módszerével a defláció ellen léptek fel, az eredeti jegybanki felhatalmazás értelmében (1. ábra).

1. ábra

A jegybankok irányadó kamatának alakulása

- Sok helyütt már a zéró kamatszint elérése előtt is sor került a nem konvencionális eszközökkel történő likviditásbővítésre (ECB, FED, BoE, Svájc, Svédország), hogy a hagyományos eszközök hatásosságát javítsák, kiküszöböljék a piaci súrlódásokat.

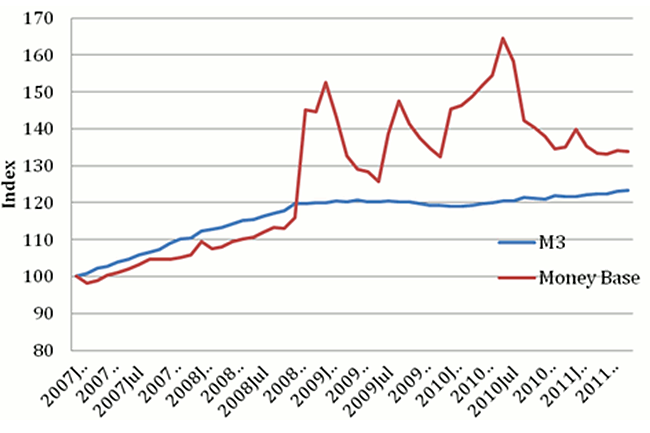

- A nem konvencionális műveletekkel növekvő mennyiségű jegybankpénz jutott a rendszerbe, amely azonban nem járt a szélesebb értelemben vett pénzmennyiség növekedésével, s így nem is okozott inflációs nyomást. (Lásd például az euróövezetre vonatkozóan a 2. ábrát, de a többi nagy jegybanknál is hasonló profilt láthatunk.) A gazdaságokba bekerült többletlikviditást a jegybankok mindenütt különböző eszközökkel semlegesítik (sterilizálják).

- Az állampapír-vásárlások többféle célt szolgáltak: volt ahol a hosszú hozamok alacsonyan tartása érdekében történtek (FED), másutt az állampapírpiacokon kialakuló likviditási problémák, azok kamatfelár-torzító hatásának a mérséklésére szolgáltak (Írország, Olaszország, Spanyolország, Portugália megsegítésére az ECB).

- A nem konvencionális jegybanki műveleteket mindenütt átmeneti jelleggel alkalmazzák, attól függően, hogy a fentebb felsorolt válságjelenségek jelen vannak-e az adott gazdaságban és piacokon és meddig.

- A monetáris lazítás és a nem konvencionális eszközök alkalmazása nem jelent visszatérést a nyolcvanas évek végéig folytatott aktivista, rövid távú növekedési/foglalkoztatási szempontokat érvényesítő jegybanki politikákhoz. Mindezzel a központi bankok a recesszióból és a pénzügyi válságból való kilábalást segítik úgy, hogy közben alapvető feladatukat - az árstabilitás fenntartását - sem szabad hanyagolniuk, legfeljebb különböző hangsúllyal és megközelítésben tekintenek rá.

2. ábra

A monetáris bázis (money base) és az M3 pénzmennyiség az euróövezetben

(2007=100)

Nőtt a politikai nyomás a jegybankok felé

A jegybankok kezét mindenütt megköti valamennyire a jegybanktörvényben kapott felhatalmazás. A világban a válságot megelőzően hosszú ideje érvényesült konszenzus a tekintetben, hogy a jegybankok feladata elsődlegesen a monetáris politika megszabása, s azzal tehetnek a legtöbbet a gazdaság fejlődéséért, ha az árstabilitás megőrzésére összpontosítanak. A jegybanktörvényekben ennek ellenére nagyon sokféle megfogalmazással találkozunk a monetáris politika célját tekintve, amiben az is közrejátszik, hogy ezeket a törvényeket nem gyakran változtatják.

Az árstabilitáson kívüli célok (például a munkanélküliség vagy a hosszú lejáratú kamatok alacsonyan tartása, a kormány gazdaságpolitikájának a támogatása, az ország érdekeinek a figyelembevétele stb.) különböző súllyal szerepelnek. A válság felerősítette ezeknek az egyéb felhatalmazásoknak a jelentőségét és nőtt a politikai nyomás, hogy a központi bankok ne essenek az árstabilitási funkció túlhangsúlyozásának hibájába.

A jegybankok monetáris politikai és nem konvencionális reakcióit azonban az határozta meg, hogy a monetáris tanácsok tagjai és elnökei elméleti ismereteik és (főleg a harmincas évek válságának elemzésével nyert) tapasztalataik alapján tisztában voltak azzal, hogy a válság elhúzódásának és mélyülésének megakadályozásához milyen lépéseket kell megtenniük. Annak, hogy a válságkezelési eszközöket bevetették nem a külső nyomás, hanem a saját szakmai meggyőződésük volt az oka, mint ahogy annak is, hogy különböző mértékben éltek ezekkel az eszközökkel.

Az európai jegybank nem merítette ki a lehetőségeit

A jegybanki eszközök használatát mindig az adott körülményekre kell alkalmazni, s ebben még a fejlett országok között is nagyon jelentős eltérések vannak. Az ECB válságkezelése például nem azért marasztalható el, mert a monetáris döntéshozók nem tették meg mindazt, amit az amerikai, az angol vagy néhány más jegybank a világon, hanem azért, mert figyelembe véve az euróövezet speciális körülményeit (a fiskális föderalizmus és közös gazdaságpolitika hiányát, valamint a koordináció hiányosságait) és az elhúzódó válságjelenségeket (a bankválságok, a szuverén adósságválságok és a reálgazdasági visszaesés kölcsönösen összefüggő problémáját), a szakma mára arra az álláspontra jutott, hogy az ECB válság alatti monetáris politikája és szerepvállalása nem merítette ki a (törvényben megszabott) lehetőségeit és ebben változtatni szükséges.

Az ECB sokáig meggyőzően érvelt az állampapírpiacon való intervenciótól való tartózkodása mellett. Azokat a kritikákat, amelyek a széles pénzmennyiség stagnálására (2. ábra) hivatkozva kérték számon a nagyobb mértékű mennyiségi bővítést, az európai jegybank vezetői sorra visszaverték. Különböző kutatásokra támaszkodva azt hangsúlyozták, hogy a mostani válság eltér a harmincas évek válságától, amikor a lakossági betétkivonás állt a banki közvetítés visszaesése mögött.

Az ECB végül a nagyobb rugalmasság felé mozdult el

Az ECB nem konvencionális műveletei nem a pénzmennyiség növelését szolgálták, hanem a sokkszerű eszközleépítés megelőzését szolgálták, s ezzel kívánták akadályozni a reálgazdasági visszaesést. Beavatkozása nem a gazdaságban való pénzbőség fokozására irányult, hanem az európai piacokon kialakult bizalmi válság okozta feszültségek feloldására és a bankközi finanszírozási források elapadása miatti likviditási hiány pótlására.

Annak hatására mozdult el a további monetáris politikai lazítás, a végső hitelezői szerep kiterjesztése és az állampapírpiacon való vásárlások növelése irányába, hogy a pénzügyi válság - az euróövezeti államadósság-válságok kialakulásával - új szakaszába lépett. Ebben az ECB-t visszafogta az európai törvény betűje ("no bail out") és a végső hitelezői funkció hagyományosan szűk (csak a bankrendszerre kiterjedő) értelmezése. Az európai törvény értelmezésében azonban az ECB a nagyobb rugalmasság felé halad, mindenkor szem előtt tartva az alapvető megbízatását.

Mit tehet az MNB?

Az MNB-re vonatkoznak a Központi Bankok Európai Rendszerében érvényes előírások, amelyek törvényben rögzítetten az árstabilitás fenntartásának adnak prioritást és csak akkor támogathatja a monetáris politika a mindenkori kormány gazdaságpolitikáját, ha az nem jár az elsődleges feladat sérelmével. Megvizsgáltathatja tehát az MNB elnöke, hogy hogyan ösztönözte a gazdasági növekedést az amerikai vagy az angol jegybank, de számára az európai uniós törvény (ami beépül a magyar jegybanktörvénybe is) az irányadó. Az európai előírások azonban nem állnak ellentétben azzal, amit a szakmai szempontokat és a magyar gazdaság sajátosságait szem előtt tartva érdemes megtennie az MNB-nek.

Mit tehet az MNB a magyar gazdaság érdekében?

Magyarország kis, nyitott, az EU-val szorosan integrált gazdaság, amely a feltörekvő országok közé - 2011 végén pedig már megint a befektetésre nem ajánlott kategóriába - tartozik. E miatt az MNB önálló kamatpolitikai mozgástere még akkor is beszűkülhet, ha egyébként nincs baj a kormány gazdaságpolitikájával. Ezen túlmenően Magyarországon érvényesül egy sor olyan "speciális" belföldi körülmény, amit a monetáris politikai döntéshozóknak fokozottan kell figyelembe venniük.

Nálunk az elmúlt húsz év alatt nem sikerült elérni az árstabilitást és így a monetáris politika nem építhet a várakozások stabilitására. Ez nem véletlen, hisz Magyarországon a kormányok számára sem volt soha fontos az alacsony infláció. Az elmúlt évtizedben valahányszor kezdett megszelídülni az árdinamika, a kormány intézkedései újabb és újabb ("átmeneti") sokkot adtak a dezinflációs folyamatnak, ami a magas inflációs várakozásokat konzerválta. Ezért az MNB irányadó kamata jóval magasabb, mint az árstabilitást már elért gazdaságokban (1. ábra), s az MNB állandó feladata, hogy kamatdöntéseivel és egyéb (ismeretterjesztő és kommunikációs) eszközökkel orientálja a gazdaság szereplőit az inflációs cél felé.

Magyarországon a válság alatt nem lehetett a gazdaságot anticiklikus fiskális politikával segíteni, mert a korábbi évek költségvetési lazítása és eladósodása miatt az ország a magas kockázatú, fertőzésnek kitett kategóriába került. A monetáris politikának a késve bekövetkezett költségvetési szigor így nem nyitott jelentősebb teret a kamatcsökkentésnek. De nem csak a kockázati felárak növekedése miatt kellett óvatosan bánni a kamatcsökkentéssel, hanem azért is, mert nálunk a devizaadósság magas részaránya miatt a kamatcsökkentés és forintleértékelődés - a szokásossal ellenkezően - visszafogó hatást fejt ki a belföldi keresletre, s a pénzügyi stabilitás megingásával jár. Amióta az ország a befektetésre nem ajánlott kategóriába került még inkább ez a helyzet. Egy megalapozatlan (a gazdaság jellemzőivel nem alátámasztott) kamatcsökkentés nem ösztönözné, hanem még jobban visszavetné a gazdaságot.

A kamatpolitika még mindig az MNB rendelkezésére áll

Az MNB monetáris tanácsának tagjai mindezeket a szempontokat figyelembe vették. Biztosan voltak olyan lépések, amelyek ex post, a mai tudásunk birtokában bírálhatók, de ezzel együtt elmondható, hogy az MNB a válság alatt mindvégig megőrizte szakszerűségét és hitelességét, amivel komoly támogatást biztosított a mindenkori kormánynak. Ez egyike azoknak a hozzájárulásoknak, amikkel az MNB támogathatja a kormányt és a növekedést.

Az MNB irányadó kamata a válság csúcspontját jelentő Lehman-csőd után kényszerűen fennragadt, de a piacok megnyugvása, majd a Bajnai-féle stabilizáció megteremtette a kamatcsökkentés szükséges feltételét és 2010 áprilisában a monetáris tanács kamatcsökkentési ciklusa elérte a mélypontját, az MNB irányadó kamata történelmi mélypontra, 5,25 százalékra mérséklődött. A zéró kamatszint elérése azonban - a magyar gazdaság adottságaira tekintettel - nem volt benne sem a lehetséges célok, sem a lehetséges döntések halmazában.

Az irányadó kamat mint konvencionális eszköz tehát a mai napig az MNB rendelkezésére áll a céljai eléréséhez. A növekedést tartósan támogathatná az alacsony inflációs környezet elérése, s ezért a kormánynak is elemei érdeke, hogy az MNB elsődlegesen a törvényben meghatározott feladatát lássa el.

De hogyan lehet a gazdaságot élénkíteni?

Marad a kérdés, hogy jelenleg ösztönözhetné-e a recesszióba forduló magyar gazdaságot a jegybanki alapkamat csökkentése? Jelenleg kamatcsökkentésre nincs lehetőség addig, amíg hiteles és kiszámítható gazdaságpolitika eredményeképpen nem javul tartósan (!) a megítélés és nem csökken az elvárt kamatprémium. Egy a piaccal szembemenő kamatcsökkentés épp az ellenkező hatást válthatná ki, s még az MNB hitelességét is lerombolná. Másrészt a "növekedésstimuláló" kamatcsökkentés nem is fér bele az MNB törvényben előírt mandátumába.

A pénzügyi válság hatására kialakult piaci és gazdasági helyzet 2008-2009-ben az MNB-t is nem szokványos eszközök alkalmazására késztette. A Lehman-csőd után a likviditási és bizalmi válság kezelésének feladatához hozzáadódott az a többletnehézség, amit az ECB válságkezelési technikáinak negatív mellékhatásai okoztak (a magyar forintban denominált állampapírok nem szerepeltek az ECB kibővített fedezeti listáján). A bevezetett új jegybanki hitel- és swap instrumentumok kielégítették a bankok igényeit a válság különböző fázisaiban. 2008 őszén az MNB államkötvények vásárlásával is enyhítette a külső sokkok miatt az állampapírpiacon jelentkező likviditáshiányt. Amikor a válság valamelyest enyhült, 2010-ben, a hosszú lejáratú források pótlására az MNB jelzáloglevél-vásárlási programot hirdetett, ami azonban nem hozta a kívánt eredményt.

A hitelezést ma nem az irányadó ráta befolyásolja

A transzmisszióban Magyarországon ma is vannak fennakadások. Ezek közül a legsúlyosabb az, hogy a bankrendszer hitelezési tevékenységét ma igen kevéssé befolyásolja a jegybanki monetáris politika. A válság hatására a magyar bankrendszer a korábban magasra nőtt hitel/betét arány csökkentésére kényszerült. A betétállomány jelentős növekedése hiányában eszközleépítési folyamat indult el, amit sokkszerűen felgyorsított a kormány által eldöntött végtörlesztés, ráadásul növelve a nem teljesítő hitelek részarányát és a morális kockázatot. A kereskedelmi bankok hitelezési magatartását - egyfelől a hazai eredetű kényszerek (bankadó, végtörlesztés, árfolyamgát, kamatkedvezmény stb.), másfelől az euróövezeti válságkezelő intézkedések hatására nehéz helyzetbe került anyabankok szorításában - ma alapvetően nem az MNB kamatpolitikája vagy a hosszú lejáratú források hiánya befolyásolja, hanem a kockázatkerülés és az egyéb körülmények.

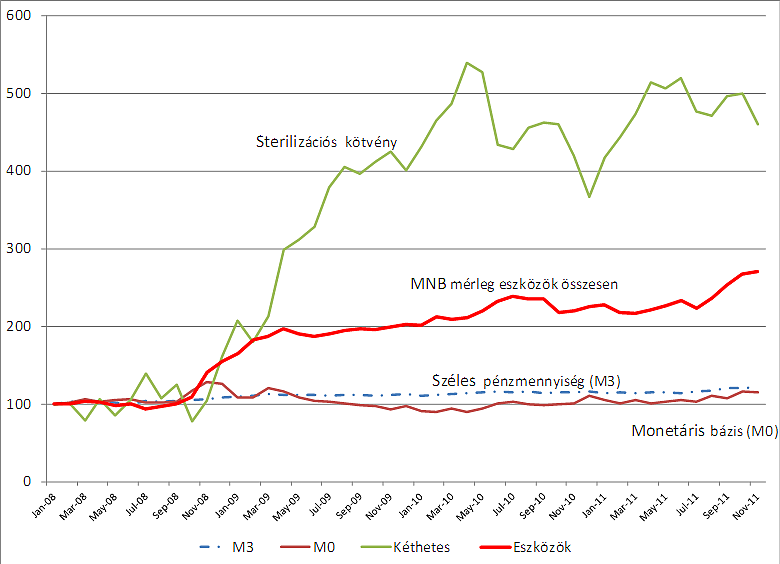

A magyar monetáris rendszert a kilencvenes évek második fele óta az állandó többletlikviditás jellemzi, ahová a nagy jegybankok a válságkezelő akciókkal jutottak el. Az elmúlt másfél évtizedben - az MNB jellemzően devizavásárlással - több jegybankpénzt hozott forgalomba, mint amit a gazdaság szereplői tartani kívánnak. Régebben az árfolyamsáv erős szélén interveniált, a válság alatt pedig az állam által felvett IMF devizahiteleket konvertálta forintra. A felesleges likviditást az MNB különböző instrumentumokkal vonta ki (sterilizálta). Mára az MNB kéthetes kötvényének állománya 4000 milliárd forint körül ingadozik (3. ábra).

3. ábra

A monetáris bázis (M0), a széles pénzmennyiség (M3) és a kéthetes betétállomány Magyarországon

(2008 január = 100)

Az MNB-nél lévő kéthetes kötvényállományt nem lehet növekedésre fordítani

A gazdaságpolitikusok visszatérően megfogalmazott igénye, hogy jó lenne ezt az összeget a gazdaság növekedésének ösztönzésére fordítani. Nehéz megértetni, hogy ennek a szabad rendelkezésű pénznek a nagysága nem függ a hitelezési aktivitástól (amit az egyik bank kihitelez, azt a másik bankba beteszi a hitelfelvevő) és fordított oksági kapcsolat sem áll fenn. A hitelezési hajlandóságot az előzőekben említett tényezők befolyásolják, mindenekelőtt a gazdasági kilátások. Ahhoz, hogy a hitelkereslet és a beruházás/növekedés élénküljön kedvező perspektívákra és kiszámíthatóságra lenne szükség.

Az állampapírhozamokat, amelyeknek elvileg benchmarkként kellene funkcionálniuk, állandó sokkok érik, amelyek az utóbbi időben elsősorban belföldi eredetűek (a leminősítéssel és a kormány kiszámíthatatlan magatartásával függnek össze). Közben az euróövezeti adósságválság hullámokban érkező fertőzéses hatásaival is szembesül a piac. Ezen az MNB nem tud segíteni, a jegybanki beavatkozásnak csak tartós külső sokk és piaci zavarok esetén lehet létjogosultsága.

A kritikus helyzetekben (a válság kirobbanásakor, a végtörlesztési keresleti sokk idején) a devizahiányt az MNB pótolta. Tekintve azonban, hogy a magyar bankrendszer sok szálon integrálódott a külfölddel, a jegybankároknak nagyon körültekintően kell eljárniuk, amikor devizaforráshoz juttatják a pénzintézeteket.

Serkentheti még az MNB a gazdasági növekedést

A növekedéshez szükséges hitelbővüléshez az tartozna, hogy az ország rendelkezzen tartós hosszú lejáratú megtakarításokkal, amelyek azonban szűkösek. Ez és az intézményi befektetők hiánya, amelyhez hozzájárult a magánnyugdíjpénztárak felszámolása és vagyonuk felélése, komoly akadályt okozhat a későbbi hitelbővítésben.

A válság és a nyugdíjrendszer átalakításával elbizonytalanított öregkori kilátások adhatnak ugyan ösztönzést az óvatossági megtakarításoknak, de a magyar társadalom nagy részének kimerültek a forrásai. Amennyiben bekövetkezik a stabilizáció és elindulna a növekedés, de a forráshiány akadályozza a gazdaság hitelellátását, akkor majd előfordulhat, hogy az MNB számára is új feladatok keletkeznek a feszültség feloldása érdekében. De ez nem most van.

Akkor marad a devizatartalék?

A devizatartalék "elköltésének" gondolata remélhetőleg nem merült fel komolyan (csak a sajtóban terjesztett rémhír) mint lehetséges módszer a gazdaság beindítására. Amint a nevében is benne van, a tartalék rossz időkre félretett biztosíték. Fel lehet használni, ha baj van a piaci hozzáféréssel, ha valami külső sokkból kifolyólag átmeneti nehézségek jelentkeznek. De nem lehet felhasználni, ha azért nem kap az ország hitelt, vagy csak nagyon drágán, mert rossz a gazdaságpolitika és romlanak az ország közép és hosszú távú kilátásai.

Csak a csődkockázatot növeli

Amikor a devizatartalék elkezd csökkenni, s egyre nagyobb a felhasználása, akkor a piacon nő a csődkockázat. Szóval erre nem érdemes aspirálni. Egyébként, a jelenlegi szabályok szerint, ha a kormány a devizatartalékot szeretné "igénybe venni", akkor a szükséges forintforrást valahonnan elő kell teremtenie és azt konvertálhatja az MNB-nél.

A válság hatására az MNB is nagy súlyt fektetett a pénzügyi stabilitásra és tovább fejlesztette a saját makroprudenciális eszköztárát. Ennek felhasználásával lehetőség nyílik, hogy a jövőben hatékonyabban lehessen feltárni az anomáliákat és megelőzni a pénzügyi krízis kialakulását. Ez egy olyan funkció, amellyel az MNB - ha a kormánnyal és a PSZÁF-fal gördülékeny az együttműködés - a gazdaság kiegyensúlyozott fejlődését segíti.

A kormány tudná növelni a jegybank mozgásterét

Az MNB kamatpolitikai lehetőségei nem merültek ki, csak a belső és külső eredetű sokkok szorításában rendkívül leszűkölt a mozgástere. Ezen az változtathat, ha a költségvetési politika és a gazdaságpolitika kockázatai jelentősen mérséklődnének. A piaci kapcsolatok nem tértek vissza a pénzügyi válság előtti állapotba, sem az euróövezetben, sem itthon, de a hitelkínálat visszafogásának fő oka jelenleg nem a forrásszűke (amin enyhíthetne az MNB), hanem az, hogy a válság és a magyar kormány drasztikus lépései a hazai bankrendszert alapvető szemlélet- és magatartásváltásra, kockázatkerülésre és a hitelezés visszafogására kényszerítették.

Az MNB nem sokat tehet önmagában a hazai válság eszkalálódásának megakadályozására, ha nem történik alapvető fordulat a gazdaságpolitikában. Az úgynevezett nem konvencionális jegybanki eszközök bevetése a piaci tökéletlenségek feloldásban és a külső eredetű sokkok tompításában lehetnek hatásosak, de nem segíthetnek a belföldi eredetű, a gazdaságpolitika hitelvesztésére visszavezethető bizalmi válság megoldásában. A növekedés visszaesése is nagyrészt erre vezethető vissza, beindítása és ösztönzése terén pedig a hagyományos jegybanki funkciók betöltésével teheti a legtöbbet az MNB.

Ez az árstabilitás elérését és fenntartását jelenti, valamint a makroprudenciális felügyelet - a "tűzjelző" szerep - megerősítését. Mindeközben az MNB állandóan monitorozza a piacokat és amennyiben szükséges a rendelkezésére álló eszközökkel feloldja az azok működését illetve a monetáris transzmissziót hátráltató (likviditási, lejárati és egyéb) feszültségeket. A magyar gazdaságban megfigyelhető hitelhiányt nem olyan tényezők okozzák, amelyeket az alapkamat csökkentésével, vagy a jegybanki nem konvencionális eszközök kiterjedtebb alkalmazásával orvosolhatna a jegybank.

Orbán megnyilvánulásai nem segítik a stabilizációt

"A magyar gazdaságnak olcsó hitelre van szüksége a növekedéshez, a jegybanki alapkamatot ezért csökkenteni kell, nem pedig emelni" - fejtette ki Orbán Viktor 2010. december 10-én egy Rigában tartott konferencián. "Ma a magyar pénzügyi rendszer biztonságáért az MNB tud a legtöbbet tenni" - mondta a kormányfő a 2011-es január 6-i sajtótájékoztatón. Ugyanott a forintárfolyam alakulásáért (leértékelődéséért) való felelősséget is az MNB-re testálta a kormányfő. "A forint és a bankrendszer stabilitásáért pedig a kabinet mindent megtett, amit megtehetett. Utóbbival kapcsolatban minden további eszköz a forint értékének és a bankrendszer stabilitásának megőrzéséért felelős MNB kezében van" - jelentette ki Orbán Viktor. Ezek és az ehhez hasonló, a kormány prominensei részéről visszatérően elhangzó megnyilvánulások bizonyítják, hogy jelenleg sem a helyzetértékelés, sem pedig az MNB feladatának kormányzati felfogása nem felel meg annak, ami elvezethet a stabilizációhoz.

Az országkockázat, illetve a forintárfolyam alakulása ugyanis nem az MNB hatásköre és felelőssége, az a gazdaságpolitika egészének értékelését tükrözi vissza. Jelenleg Magyarország esetén lesújtó ez az értékelés. A gazdaság fundamentumai gyengék, bizalmatlanság és kiszámíthatatlanság uralkodik - ezt árazza a piac, meglehetősen volatilisen. Az MNB-nek vannak vészhelyzetek kezelésére való eszközei, de azok ideig-óráig tarthatják a frontot. Semmi "jó" ok nem hozható fel arra, hogy miért kell a gazdaságpolitikai korrekció kialakításával késlekedni. Tévedés azt hinni, hogy a megoldást az IMF-hitel hozhatja el, a megoldás a kormány kezében és változtatási hajlandóságában van. Ehhez a törvényi előírások betartásával köteles támogatást biztosítani az MNB. Monetáris politikával és egyéb eszközökkel.

Lehet bírálni a jegybankot, de nem biztos, hogy érdemes

A fentiekben azzal a feltevéssel élve vizsgáltuk a központi bankok lehetőségeit, hogy számukra biztosított a monetáris politika vitelében a függetlenség, ami leegyszerűsítve azt jelenti, hogy a kormány nem utasíthatja a központi bank döntéshozóit a kamatdöntésnél. Azokat sem, akiket az aktuális kormány nevez ki. A legtöbb országban a függetlenség a gyakorlatban azt is jelenti, hogy a kormány illetékesei nem is szólnak bele a monetáris politikába. Nem minősítik a kamatdöntéseket és nem fogalmaznak meg elvárásokat a nyilvánosság előtt.

A bírálat természetesen nem tilos, ha bárki - elemzők, kutatók és minősítők - megteheti, akkor a kormány is! De ettől a kormányok mégis tartózkodnak. Ennek az egyik oka az, hogy a központi bankok általában nagyobb hitelességgel rendelkeznek, mint a kormányok, s különösen válságos időkben ezt egy kormánynak sem érdeke szétzúzni. A másik ok, hogy azért sem érdemes beleszólni a jegybankárok döntéseibe, mert a monetáris politika bármennyire is szabványosítottá vált, még normál időkben is inkább "művészet", mint egyszerű szabálykövetés.

A monetáris "művészeknek" azonban ismerniük kell mindazt a döntési lehetőséget és összefüggést, ami az elmúlt évtizedek tapasztalataiból és kutatásaiból felgyűlt. De ami a legfontosabb, hogy a monetáris politikában előretekintve a közép távú stabilitást szem előtt tartva születnek a döntések, ami alapvetően különbözik a kormányok legtöbbször rövid távra fókuszáló és politikai érdekeket szem előtt tartó szemléletétől. Épp ezért kapták meg a szabad döntés jogát a központi bankok és a felelősséget az alacsony inflációs környezet fenntartásáért. Ezt is meg kellene végre tanulniuk respektálni a magyar kormányoknak.

A szerző a Pénzügykutató Zrt. tudományos főmunkatársa, 2011 februárjáig az MNB monetáris tanácsának tagja

Legolvasottabb

Mindjárt megszűnik az Ügyfélkapu: mutatjuk, mit kell tennie

Lebuktak: manipulálták a lottót, kőkeményen lecsapott a hatóság

A bitcoin szétzúzza az ismert világunkat?

Hipermegagigagazdag lett Elon Musk, még neki sem volt korábban ennyi pénze

Drámaian pusztulnak a magyar őzek, a kutatók is csak keresik az okokat

Hatalmas a készültség! Csecsemőrablás miatt riasztották a rendőröket

Hatalmas adóemelés érkezik jövőre, ez lehet az utolsó csepp a pohárban

Legyen körültekintő: ilyen műanyagot tilos a szelektívbe dobni

Egekbe emelkedhet a gáz ára, rég nem látott csúcsokon jár