A Napi Gazdaság pénteki számának cikke

Távlati célnak jó a lakosság kezében lévő állampapír-állomány növelése, ám az állam finanszírozási igényének elszívó ereje negatív mellékhatásokkal is jár. Ha érdemben ugyanis nem javul a háztartások vagyoni helyzete és ezzel párhuzamosan a megtakarítási képességük, akkor csak a megtakarítási szerkezeten belül történik átrendeződés, ami a magánberuházások elől von el forrást. Elemzők szerint további termékfejlesztéssel lehetne azokat a magyarországi magánszemélyeket bevonni a finanszírozásba, akik eddig megtakarításaikat kívül helyezték el, de emellett fontos szerepe van a megfelelő tájékoztatásnak is.

Év végére meglehet az ezermilliárd

Az Államadósság Kezelő Központ (ÁKK) Zrt.-nél a már gőzerővel folyó lakossági kampány közben zajlik az értékesítési hálózat további bővítése, a cél, hogy a jelenlegi 750 milliárd forintos állomány akár még az idén elérje az 1000 milliárdot − tudtuk meg az ÁKK-tól. Van hova fejlődni, hiszen a lakosság összes megtakarításán belül az állampapírok alig 4-5 százalékot képviselnek, holott 2004-ben például még 11 százalék volt az arányuk (akkor 1185 milliárd forintnyi állomány volt a lakosság kezében) − érvelnek az adósságkezelőnél. Az ÁKK szerint a nemzetközi gyakorlat is azt bizonyítja, hogy egy jól működő lakossági állampapírprogramnak több pozitív hatása is lehet, például bővülnek a lakosság pénzügyi ismeretei, szélesedik az öngondoskodásra rendelkezésre álló eszközök köre és a nagyobb verseny miatt javul a kamattranszmisszió (ahogy a jegybanki beavatkozást követően a pénzpiacon kialakult hozamok továbbgyűrűznek a kereskedelmi bankok betéti és hitelkamatainak alakulásába).

A folyamat mindezek mellett ellentmondásos − mondta lapunknak Árokszállási Zoltán, az Erste Bank elemzője. A szakértő szerint az elv, hogy "minél több államadósság maradjon belföldön", jó, ám a megtakarításokért folyó verseny elszívja a forrást a magángazdaságból és ez negatívan hat a vállalatok beruházási aktivitására (az MNB idevonatkozó statisztikái szerint a teljes, 11 250 milliárd forintos állampapír-állománynak a lakosság közel 6 százalékát birtokolta júliusban, külföldi − jellemzően intézményi − kézben pedig 4600 milliárd forint volt).

Árokszállási szerint látszik is, hogy a folyamattal párhuzamosan az általános kamatszint fölfelé indult, ami egy recessziós gazdaságban egyáltalán nem üdvös. Az elemző szerint jobb volna, ha stabil növekedési pálya mellett alakulna ki egy akkora megtakarítási képesség, amellyel a háztartások az állam mellett a vállalati szektor finanszírozására is képesek, de éppen a magánberuházási rátán látszik, hogy ez ma mennyire nincs így.

Inkább csak átrendeződik a megtakarítás

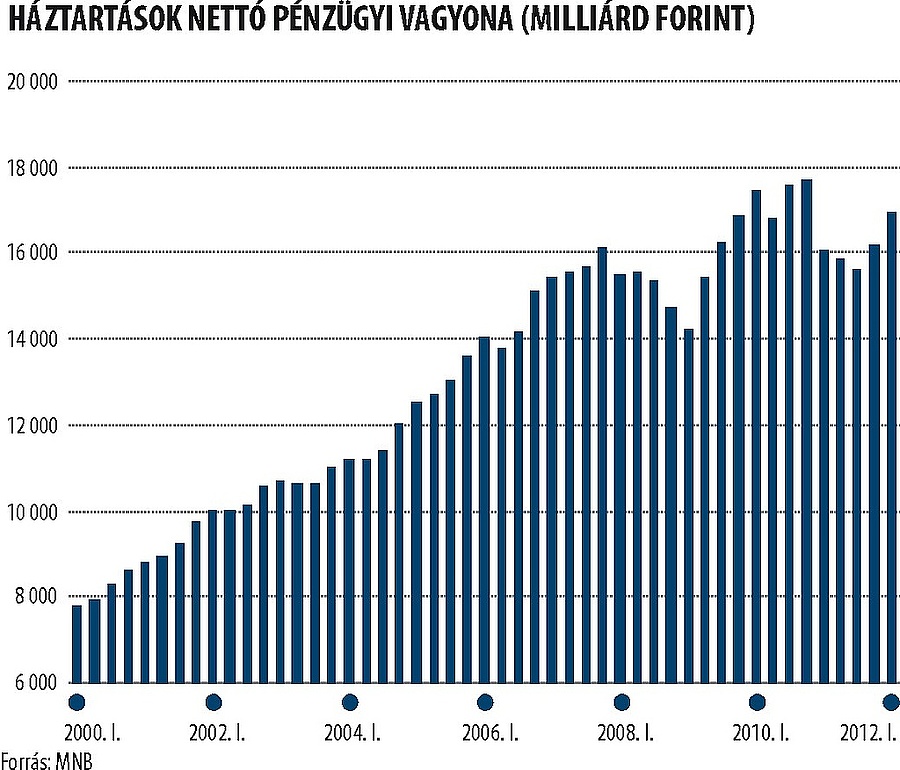

Jelenleg korlátozott a megtakarítási állomány további növekedésének lehetősége, inkább arról van szó, hogy ennek szerkezetén belül megy végbe átrendeződés. A lakosság nettó vagyona március végi állapotok szerint csaknem 17 ezer milliárd forint volt, ebből csak bankbetétekben 7500 milliárdot tároltak. A Kopint-Tárki Zrt. egy korábbi elemzése azt becsülte, hogy a lakossági megtakarítások szerkezetén belül 43 százalékot képviselhettek 2011-ben az értékpapír típusú megtakarítások. Míg a folyószámla és egyéb betétek aránya 30, a készpénzállományé 13 százalék lehetett, illetve biztosítástechnikai tartalékra képeztek 14 százalékot.

Előnyös volna, ha a megtakarítási képesség erősödne, ehhez viszont − többek között − az kellene, hogy a lakosság pénzügyi kultúrája javuljon − állapította meg Kuti Ákos, az Equilor elemzője. Jelenleg limitálja a keresletet, hogy az átlagember nincs tisztában az alapvető befektetési típusok közti különbségekkel − ehhez pedig oktatásfejlesztésre van szükség az elemző szerint.

További probléma, hogy a lakossági befektetők körében ma az inflációt követő kötvények a legdivatosabbak, ám ezeket a brókercégek közvetlenül nem forgalmazhatják (a diszkontkincstárjegyek és állampapírok iránt konstans a kereslet). Ez is gátja annak, hogy szélesebb körben elterjedjen ez a kötvénytípus, hiszen a brókercégek legfeljebb a másodpiacon vesznek ilyet, és portfólióba csomagolva adják tovább az ügyfeleknek − mondja Kuti. Így érezhetően fellendítené a keresletet, ha minél több bank és pénzügyi szolgáltató is megjelenhetne forgalmazóként a piacon.

A lakosság lassabban ábrándul ki

Az is kockázatot jelent, ha a lakosság leépíti az állományt, hogy likvid forráshoz jusson. Az ÁKK szerint viszont nem kell ettől tartani, mivel a folyamat versenyképes hozamokkal befolyásolható. Sőt tapasztalataik szerint az intézményi befektetők gyorsabban leépítik állományukat, ha arra kényszerülnek. Jó példa volt erre 2008, amikor a külföldiek három hónap alatt 1000 milliárd forinttal csökkentették kitettségüket, miközben a lakossági értékesítés folyamatos és stabil maradt.

Legolvasottabb

Temérdek díjemelést vezet be a kormány, drágulnak a térítéses egészségügyi szolgáltatások

Meglepőt mondott a forintgyengülésről az Erste

Hatalmas örömhírrel lepi meg a lakosságot az MVM

Besokallt a Volkswagen, vége a kétes kínai kalandnak

Ki nem találná, ki volt Donald Trump titkos vacsoravendége

Célegyenesbe fordult a debreceni BMW-gyár, kulcsfontosságú épületek készültek el

Hamarosan nem lesz titok, mennyit keres a kollégája

Durva adóemeléssel szembesülhetnek jövőre a dohányosok

Ha még nem tette meg, azonnal keresse fel a biztosítóját