Lassan visszatér a rendes kerékvágásba a lakossági hitelezés, októberben már nem fogyott annyi új hitel, mint a szeptemberi rekord idején. Így is nettó hitelfelvevő maradt a lakosság, 112,1 milliárd forinttal több kölcsönt vett fel, mint amennyit törlesztett. A háztartások hitelállománya így a Magyar Nemzeti Bank (MNB) adatai szerint 6948,4 milliárd forintra hízott, ami csaknem hatéves rekord.

Vége a nyerészkedésnek

Azt már szeptemberben lehetett tudni, hogy az MNB-nek nagyon nem tetszik az a privátbanki gyakorlat, hogy a magas kamatú Magyar Állampapír Plusz (MÁP+) vásárlását olcsó lombardhitelekkel is fokozzák a dúsgazdag ügyfeleknél. A gyakorlat az volt, hogy az ügyfél megvásárolta az állampapírt, felajánlotta fedezetnek, a bankok pedig 2 százalékos vagy még ennél is kedvezőbb kamatozású hitelt adtak rá, amiből az ügyfél újabb állampapírokat vásárolt. A bank jól járt, hiszen kockázatmentesen kamathoz jutott, az ügyfél szintén, mivel nem csak az eredeti tőkéjéből, de a hitelből vett állampapírok után is jár neki a kamat.

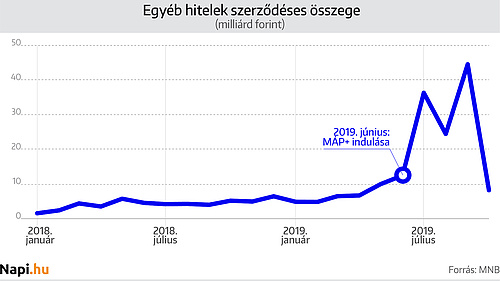

Az MNB és az Államadósság Kezelő Központ (ÁKK) szemét is szúrta, hogy az államtól kapott kamaton ezzel a trükkel megosztoznak a bankok és a vagyonos ügyfelek, ezért október közepétől megtiltotta, hogy a lakossági állampapírokat hitelek fedezeteként elfogadják a hitelintézetek. A lombardhitel ezzel persze nem szűnt meg, más értékpapírok, vállalati kötvények, részvények fedezete mellett most is felvehetnek az ügyfelek ilyen kölcsönt. Ezzel a lehetőséggel viszont kevesen élhetnek, az állampapír-fedezet betiltása után drámaian visszaesett az egyéb hitelek szerződéses összege. Míg szeptemberben még 44,6 milliárd forintnyi egyéb hitelre - ami valószínűleg nagyrészt lombardhitel volt - kötöttek szerződést a háztartások a jegybanki adatok szerint, az októberi szerződések összege már a 8 milliárd forintot sem érte el.

Kevesebb babavárót igényeltek

A babaváró támogatás iránti kereslet is visszaesett. Októberben csupán 73,35 milliárd forintnyi szerződést kötöttek a családok a bankoknál, az augusztusi 114 milliárd és a szeptemberi csaknem 100 milliárd után. Azok a házaspárok, akiknél már úton volt a baba, érhetően siettek felvenni a kölcsönt mielőbb, azokat viszont, akik még csak tervezgetik a gyerekvállalást, nem hajtja a tatár, nekik érdemesebb megvárni a kölcsönnel a decembert, mert ha mégis meghiúsul öt éven belül a babaprojekt, sokkal kevesebb pénzt kell visszafizetniük, mint azoknak, akik nyáron vették fel a támogatott hitelt.

A csökkenő kamatok miatt már októberben is sokkal jobban megérte felvenni a babavárót, mint a nyár folyamán. Júliusban a szerződésekben még áltagosan 4,79 százalékos kamat szerepelt, októberben már csupán 3,98 százalékos. Babaváró helyett inkább személyi hitelt vettek fel rekord mennyiségben, csaknem 50 milliárd forint értékben a hónap folyamán, pedig ennek a kölcsöntípusnak az átlagos kamata kismértékben emelkedett, 13,02 százalékra.

Múlófélben a kannibalizáció

Az újonnan folyósított lakáshitelek mennyiségét is visszavetette nyáron a babaváró támogatás, októberben azonban már éves összevetésben nőtt mind a folyósítások, mind az új szerződések értéke. A háztartások 77,3 milliárd forintnyi lakáskölcsönt vettek fel, és 81 milliárd forintnál is többre kötöttek szerződést.

Míg korábban arról volt szó, hogy a kamatmentes babaváró támogatás miatt kevesebb lakáshitelt vehettek fel az ügyfelek, ősszel már inkább azt lehetett látni, hogy az önerőként is felhasználható államilag támogatott hitel mellé további hiteleket vesz fel a lakosság ingatlan vásárlására. Az új lakáshitelek kevesebb mint 2 százaléka volt már csak változó kamatozású, az átlagos kamat így is nagyon alacsony már, 4,22 százalékos volt októberben. A legnépszerűbb, legalább öt-, legfeljebb tízéves kamatfixálású (ez pratikusan tízéves kamatperiódust jelent) hitelek átlagos kamata 4,28 százalékos lett.

Egyre kevesebb helyen érzik a hó végét, vagyis kerül mínuszban a folyószámlájuk a következő fizetés előtt. Az átlagosan csaknem 20 százalékos kamatú folyószámlahitelek mennyisége 282,7 milliárd forintra csökkent októberben, ami 12 éves mélypont. A folyószámlahitelnél is magasabb, átlagosan több mint 24 százalékos kamatozású hitelkártyakövetelések volumene is csökkent 91 milliárd forintra. A kártyahasználók egyre tudatosabbak, öt évvel ezelőtt még a hitelkártya-követelések több mint 72 százaléka után fizettek kamatot, ma már az arány 62 százalék alatt van.

Gazdasági hírek azonnal, egy érintéssel

Töltse le az Economx app-ot, hogy mindig időben értesülhessen a gazdasági és pénzügyi világ eseményeiről!

Kérjen értesítést a legfontosabb hírekről!

Legolvasottabb

Forrnak az indulatok az ügyfélkapus átállás körül: kőkemény követelések érkeztek

Ez a hosszú élet titka? Magyarok tömegei találják meg itt a nyugdíjas éveik nyugalmát

Életmentő a 13. havi nyugdíj, de van egy kis gond vele

Idén is lasszóval keresik a cégek ezeket a dolgozókat, íme 2025 munkaerő-piaci trendjei

Korán örült Musk? A Teslát is padlóra küldheti Trump lépése

Gmailesek figyelem, nehogy rákattintson erre a linkre!

Egy év alatt duplázott, már a top 25-ben a leggazdagabb magyar

Észak-koreai katonákat fogtak Zelenszkijnek: ez lesz a sorsuk

Mindjárt megszűnik az Ügyfélkapu: mutatjuk, mit kell tennie