A Magyar Nemzeti Bank (MNB) témavizsgálatot folytat a törlesztési moratóriummal kapcsolatos előírások alkalmazásának áttekintésre 16 banknál, illetve lakás-takarékpénztárnál. A vizsgált pénzügyi intézmények a lakossági hitelállomány bő 90 százalékát tudhatják magukénak, s a moratórium kapcsán is a legfontosabb szereplők.

A vizsgálat célja annak áttekintése, hogy az érintett hitelintézetek hogyan módosítják majd – a vonatkozó jogszabályi előírásoknak megfelelően – a törlesztési moratóriumból kilépés vagy annak lejárta nyomán az érintett lakossági hitelszerződések futamidejét. A témavizsgálat nyomon követi a hitelintézetek felkészülését a feladatra, s annak végrehajtását is, így az várhatóan csak a későbbiekben zárulhat le.

Itt lehet tájékozódni

A hitelintézetek jogszerű működését a moratórium kapcsán az MNB számos iránymutatással – koronavírus honlap közzététele, gyakran ismételt kérdések közzététele, vezetői körlevelek, állásfoglalások – segítette. Az ezeknek való megfelelést folyamatos felügyelési tevékenységének keretében ellenőrizte is. Több körben került sor például a hitel- és számlatermékekhez kapcsolódó kedvezmények kezelésével, illetve a moratóriumot követő fizetéskönnyítő programok kidolgozásával kapcsolatos intézményi gyakorlatok áttekintésére.

A jegybank mintegy 750 oldalnyi, a pénzügyi intézmények által megszövegezett fogyasztói tájékoztató dokumentumot is véleményezett, számos módosítást kezdeményezett és ellenőrizte azok megfelelőségét. E lépéseknek is köszönhető, hogy a fizetési stop első szakaszához kötődő, a moratóriumba való be- és kilépésekkel kapcsolatos problémák, illetve nyilatkozatok feldolgozásával kapcsolatos fogyasztói panaszok száma radikálisan lecsökkent. A jegybank mostani vizsgálatai tovább erősíthetik a törlesztési moratórium alatti és utáni időszak biztonságosságát az ügyfelek és a pénzügyi piacok egésze számára.

A hitelek tőkeösszege a moratórium alatt tovább kamatozik

Ennek biztosítására az MNB az ügyfelek figyelmét is többször felhívta arra, hogy a bankok által kihelyezett hitelek tőkeösszege a moratórium alatt is kamatozik. A rendszeres havi jövedelemmel rendelkező ügyfeleknek – azaz a fogyasztók döntő többségének – ezért célszerű kilépni a fizetési stopból és megkezdeni a törlesztést, különben fölösleges többletterhet vállalnak magukra. Az MNB idén júniusi Stabilitási jelentése szerint a lakáshitelesek bő felének 10 százalékkal, a személyi hitelesek szintén felének körülbelül 40 százalékkal nőne meg a teljes visszafizetendő hitelösszege, ha a moratórium 2022 közepéig tartana, s végig abban maradnának.

A fizetési stopból való kilépéssel vagy annak lejártával nem nő meg az ügyfelek havi törlesztőrészlete, mert az az előírások alapján ugyanannyi marad, mint a moratórium elrendelésekor. Az időközben felgyülemlett kamatokat, költségeket az ügyfelek ugyanakkor hitelszerződésük meghosszabbodó futamideje alatt, egyenlő részletekben fizethetik meg. A törlesztőrészlet csak a változó kamatozású hiteleknél emelkedhet, ám ez a hitelszerződés eredeti feltételeinek, s nem a moratóriumnak köszönhető. Ezen túl amennyiben az ügyfelek a hitelszerződésük meghosszabbítását – a moratórium során felhalmozódott kamat- és díjtartozás előtörlesztésével - mérsékelni szeretnék, akkor a lehetőséget az MNB elvárása alapján az intézménynek díjmentesen biztosítaniuk kell.

Így számolhatja ki, mennyivel nő a visszafizetendő összeg

Bárki ki tudja számítani, mennyivel nő a visszafizetendő összeg annál, aki a moratóriumban marad.Ehhez fix kamatozású hitelnél csak két adatra van szükség, a moratórium kezdetén fennálló tőketartozás összegére és a kamat mértékére.

Az éves kamatot 12-felé kell osztani, majd megszorozni a moratóriumban töltött hónapok számával. Az így kapott kamattal felszorozva megkapható, mennyivel nő a teljes kamatteher, vagyis a visszafizetendő összeg.

Ha például valakinek volt egy 10 millió forintos tőketartozású hitele, amelynek a kamata 6 százalékos volt, annak havonta 0,5 százalékkal, vagyis 50 ezer forinttal nő az a tartozása, amit később vissza kell fizetni. Tehát ha 20 hónapot töltött a moratóriumban tavaly márciustól most október végéig, akkor 1 millió forinttal növekszik a visszafizetendő pénzösszeg. Ha az adós havonta például 80 ezer forintos törlesztőrészlettel fizette ezt a hitelt, akkor a futamideje valamivel több mint egy évvel hosszabbodik majd meg.

Változó kamatozású hitelnél bonyolultabb a számítás, ott az eredeti tőketartozásra mindig az adott kamatperiódus idején érvényes kamatot kell kiszámolni, majd végül összeadni a részidőszakok értékeit. Természetesen a bankok pontosan ki tudják számítani az érintett adósok számára ezeket az adatokat.

Legolvasottabb

Híres magyar influenszer raktárépülete égett le a Soroksári úton

Ha van autója legyen résen, elindult a visszaszámlálás

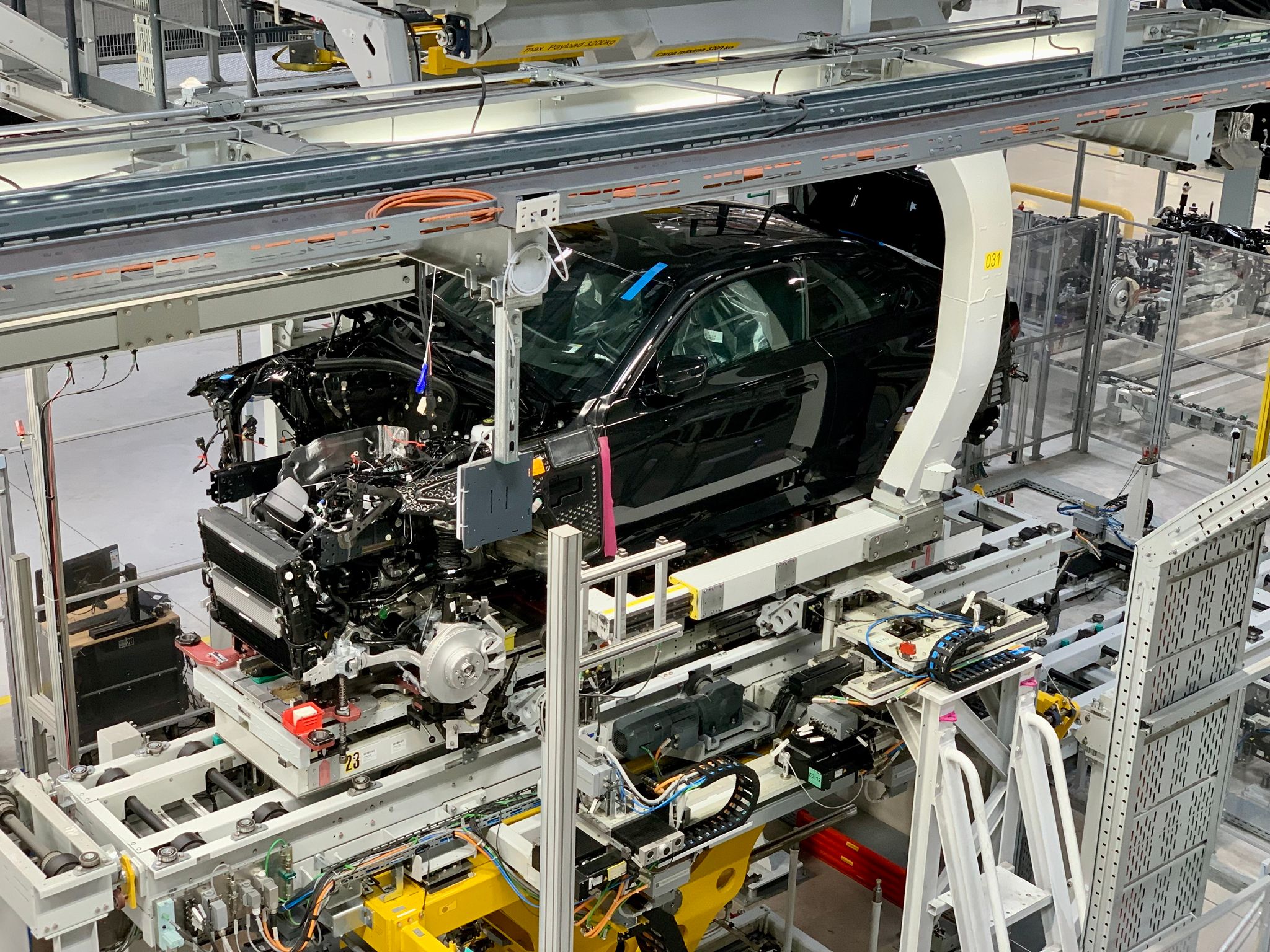

Óriási a baj, már küldik kényszerszabadságra a Mercedes dolgozóit

Átlépték a vörös vonalat, tüzet nyitottak az amerikai utasszállítóra

Már előhúzta Magyarország a csodafegyvert, most dől el, merre megyünk tovább

Ízekre szedték a kormányfőt a parlamentben, feszült hetek elé nézünk

Célba ért a magyar milliárdos: megvan az engedély a felvásárlásra

Még olcsóbb termékek? Kiütné az Amazon a Temut és a Sheint

Lángol egy csarnok Budapesten, mindenki kerülje el a környéket