− Izgalmas év volt a privátbankárok számára a 2012-es. A változó környezet és az elmúlt év eseményei milyen hatással voltak a szektorra?

− A betétbiztosításon esett sebek, a bizalom és az off-shore tárgykörei Európa-szerte nyomasztó aktualitást kínálnak... Ne legyen kétségünk, a privátbanki szakma egyik legnagyobb kihívása annak a kételynek a kezelése mostanában, hogy megfelelően biztonságos és jogilag stabil választ, illetve választási lehetőséget kínáljon a Ciprus által a palackból kiengedett szellemre, azaz az adott országon belül érvényesíthető vagyonadó fenyegető rémének kezelésére. A Ciprus-jelenség alapjaiban lesz hatással a modern nemzetközi adótervezések játékszabályaira is. Bár csaknem 60 százalékot csökkent a határokon átnyúló tőkeáramlás a 2007-es csúcs óta, nincs kétség, az adóparadicsomok felszámolásának, illetve az adótervezési központok korlátozásának hulláma tovább folytatódik adóegyezményeken, adóamnesztiákon, illetve kényszerűen kivetett célzott adóterheken keresztül. A tét pedig hatalmas. A privát vagyonok mozgásának méreteit (és így egy kiszámítható adótervezési környezetet biztosítani képes országnak a tőkevonzó esélyében rejlő hasznát) jól szemlélteti, hogy például 2011 és 2012 során a görög, olasz, spanyol, ír és portugál államokból a megrendült bizalom 400 milliárd eurós nagyságrendű vagyonáthelyezést váltott ki.

− Az elmúlt időszak bővelkedett vagyontranszferálásra okot adó eseményekben itthon is. Mi várható a jövőben ezen a téren?

− Prognózisaink szerint hazánkból a vagyontranszfer, illetve befektetési földrajzi diverzifikáció mértéke a korábbi évekhez képest havi átlagra vetítve enyhén emelkedik, bár a 2012 elejihez hasonló egyszeri nagy kiáramlást nem várunk. Az enyhén fokozódó mérték éves szinten 20−50 milliárd forint lehet lehet az eddig becsült − szokásos mértékűnek számító − 200−300 milliárd forintos nagyságrenden felül, iránya pedig Ausztria, Németország, Svájc, Liechtenstein, Málta vagy a Benelux zóna. Ugyanakkor érdekesség, hogy a magyar ügyfelek számára a világpiaci vagyontranszfer slágertérsége, Ázsia egyelőre nem domináns tervezési célterület. A 2013 elején történt bejelentés, miszerint Magyarország kezdeményezi, hogy a svájci bankok adjanak ki minden az országra vonatkozó, betétazonosításra alkalmas információt, annak reményében, hogy ezeket a pénzeket be lehessen vonni a közteherviselésbe, ugyanakkor pszichológiai hatással lehet a magánpénzek transzferálására.

− Mi a helyzet a magyar piacon mozgó külföldi befektetőkkel? Várható-e változás vagy esetleg növekedés ezen a téren?

− Örök kérdés, hogy tudunk-e a külföldi befektetőknek professzionális terepet kínálni. Elvileg igen, de ehhez nem csak szolgáltatási vagy költséghatékonysági szempontokat, de az ország iránti bizalmi kérdéseket is megfontolnak a leendő befektetők. A Blochamps Capital véleménye szerint a kincstári optimizmus ezen a téren most nem megalapozott. A szabályozói rendszer gyakori kiszámíthatatlan változása, a tranzakciós illeték, a bizonytalan növekedési kilátások, az iparági adók együttesen nem kifejezetten ideális táptalaja az időközben a svájci privátbanki fellegvárból vagy a ciprusi adótervezési centrumból potenciálisan új elhelyezési terület után kutató befektetőknek. Ugyanakkor határozottan érezhető a komoly közvetlen érdeklődés a korábban Cipruson bankoló FÁK-zóna állampolgárai részéről a professzionális banki szolgáltatásokra. Vitathatatlanul ezen tényezők jelentik tehát a következő évek legnagyobb külső kihívását, mellyel megbirkóznia a magyar privátbanki szektornak kell ugyan, de tenni érte csak mértékkel van módja. A privátbanki szektor belső növekedésénél ugyanis azzal kell számolni, hogy a hazai gazdaság aktuális általános helyzete és a lakosság jövedelmi viszonyai csak lassan fognak pozitív irányban változni.

− Szakmai oldalról milyen trendek várhatóak a 2013-as évben?

− Nemzetközi várakozás, hogy az elkövetkezendő évek privátbanki trendjeit meghatározza a vagyonkezelés felértékelődése, a vagyonkezelési és vagyontervezési szolgáltatás komplex kínálása és továbbfejlesztése. Ma már a korábbiaknál szélesebb kör (akár az egymillió euró vagyonmérettel bíró befektetők) számíthat arra, hogy a privátbankárok a vagyon optimális hosszú távú tervezésében segédkeznek, korántsem csak befektetési, hanem sokkal inkább öröklési és adózási szempontokkal számolva. A válság és a megrövidített büdzsék ellenére a legfontosabb szereplők olyan két évet tudnak maguk mögött, mely joggal töltheti el bizakodással a hazai privátbanki szektor fejlődéséért dolgozókat. Tartjuk abbéli véleményünket, hogy a befektetői bizalmi környezet változásai miatt a koncentrálódó hazai szolgáltatói piacon kulcsfontosságú lesz az ügyfelek felé mutatott kooperációs szándék, mely a szolgáltatási paletta szélesítése mellett a pénzügyekben való döntési és kockázatkezelési területre is hangsúlyt helyez, s az ideális privátbankár/kezelt számla ráta kialakítása mellett hangsúlyosabbá teszi az ügyfelek megismerését és kiszolgálását.

− Hol érhető utol ez a változás?

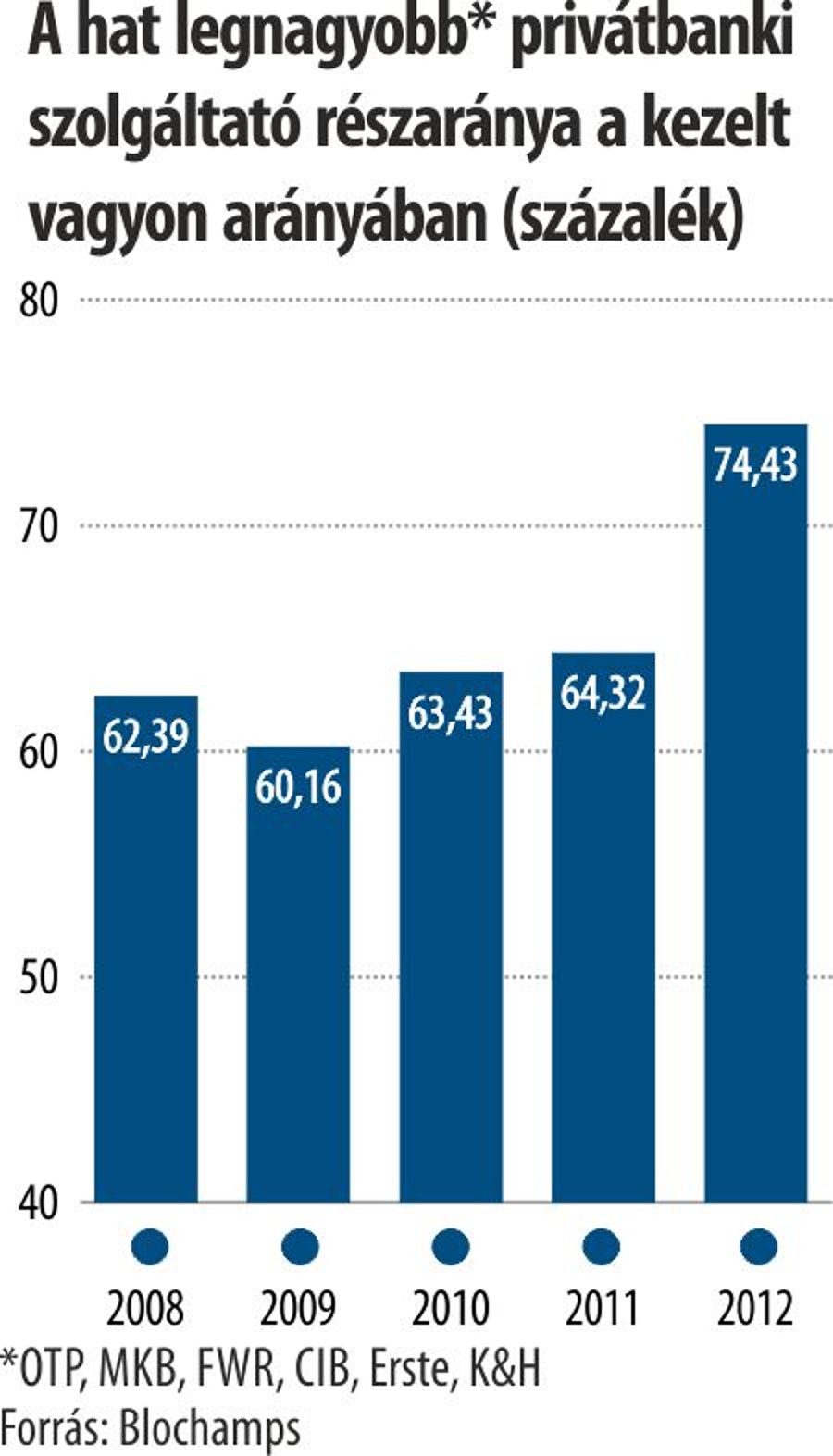

− Mindennapi konzultációk során maguk a privátbankárok is beszámolnak a folyamatról, de természetesen saját szondázásokat is végzünk a privátbanki ügyfelek szolgáltatási igényeire és szokásaira vonatkozóan. Ezek az ügyféligények bővülésének folyamatát prognosztizálják a magyar privátbanki piacon is. De egyéb okoknál fogva is szolgáltatói átalakítások, a koncentráció révén a vállalati kultúrák, struktúrák átalakítása várható. Hazánkban érdekes módon a válság után egyre komolyabb mértékű a piaci koncentráció, míg például Nyugat-Európában a kis, specializált szolgáltatási körrel rendelkező szolgáltatók előretörése volt napirenden. Emelkednek a privátbanki belépési limitek, nő a szolgáltatások között a kényelmi fókusz súlypontja. Ezek eredményeként a szükséges fejlesztéseket végrehajtó szolgáltatók lesznek képesek hosszú távon fenntartható és nyereséges működésre. A szektor és az ügyfelek közös nyeresége lesz, hogy fókuszba került a középtávú üzletági tervezésnél is a működési modell hatékonyabbá tétele. A fejlesztések jól érezhetőek: az it-, a portfóliókezelő és CRM-rendszerek privátbanki specifikus továbbfejlesztése mellett a tanácsadói adminisztrációs terhek mérséklése és a riportolások modernizálása is napirenden van. A digitális kommunikáció térnyerése tovább tart majd, így a privátbankárok és az ügyfelek közötti kommunikáció is gördülékenyebbé válhat. Nemzetközi tanulmányok szerint világszerte új kommunikációs korszakba lép a szakma, mellyel a hazai privátbanki szektornak is szükséges tartania a lépést. A téma érzékenységet jelzi, hogy cégünknél az elmúlt hónapokban megszaporodtak a témáról szóló konzultációs tréningek.

− Téma tehát van bőven. Miben adhat újat a júliusi konferencia?

− Miután idén már negyedik alkalommal rendezzük meg a privátbankári konferenciánkat, amely mára a szakma számára nélkülözhetetlen rálátást ad a hazai piaci helyzetre, így a viták alapját a Blochamps sokéves private banking business intelligence monitoring adatai adják, amelyek a részt vevő üzletágvezetők tudásával, meglátásaival egészülnek ki s teszik egyedülállóvá a konferenciát. Sokat jelent az is, hogy egy napig "magunkra zárt ajtókkal" minden aktuális kérdést meg tudunk vitatni. Az objektív és őszinte helyzetelemzésre minden szakmának szüksége van, ennek köszönhető, hogy a konferencia − a korábbi évekhez hasonlóan − a privátbanki vezetők mellett természetesen a több tízezer privátbanki ügyféllel személyes kapcsolatban lévő tanácsadói réteget is érinti. Az idei tanácskozás a privátbanki szektor fejlődéséről, változásairól szóló előadások és panelbeszélgetések mellett kiemelt területként kezeli az ügyfél-kommunikációval, az ügyfelek szolgáltatási és fogyasztási igényeivel, valamint a kényelmi szolgáltatásokkal kapcsolatos kérdéskört.

Legolvasottabb

Kurszki diadalból rémálom: különösen fájdalmas vereség érte az ukránokat

Mindjárt megszűnik az Ügyfélkapu: mutatjuk, mit kell tennie

Hatalmas a készültség! Csecsemőrablás miatt riasztották a rendőröket

Meg sem éri az Airbnb, hogy leáldozzon neki, jön a Kindered

Lebuktak: manipulálták a lottót, kőkeményen lecsapott a hatóság

Hatalmas adóemelés érkezik jövőre, ez lehet az utolsó csepp a pohárban

Hipermegagigagazdag lett Elon Musk, még neki sem volt korábban ennyi pénze

Dráma a családokban: lesújtó anyagi helyzetben kell ápolniuk beteg szeretteiket

Krach: így omlott össze a világ gazdasága