Megjelent a Gazdasági Együttműködési és Fejlesztési Szervezet (OECD) legfrissebb nemzetközi összehasonlító elemzése, amely 26 ország, köztük Magyarország pénzügyi tudatosságának szintjét vizsgálta. A mérések azt mutatják, hogy a pénzügyi műveltség szintje valamennyi vizsgált országban további fejlesztésre szorul, mivel a lakosság jelentős része nem rendelkezik a megfelelő pénzügyi műveltséggel ahhoz, hogy kellő eredményességgel foglalkozzon a mindennapi pénzügyeivel.

Magyarországon a pénzügyi műveltséget mérő komplex mutató értéke az OECD-átlagához erősen közelít, és a legújabb nemzetközi rangsort vizsgálva Magyarország relatív helyzetében 2015-höz képest némi javulás figyelhető meg. A javuló eredmények mellett továbbra is nagy szükség van a célirányos pénzügyi szemléletformálásra.

Kapcsolódó

A Magyar Nemzeti Bank szakmai és anyagi támogatásával működő Pénziránytű Alapítvány közreműködésével Magyarország 2010 és 2015 után 2018-ban immár harmadszor vett részt a felnőtt lakosság (18-79 évesek) pénzügyi tudatosságának nemzetközi összehasonlító kutatásában. Az OECD által koordinált felmérésben az egységes módszertan és a közel egyidejű adatfelvétel lehetőséget biztosít az egyes országok adatainak nemzetközi összehasonlítására, illetve egy-egy ország esetében a változások követésére. A pénzügyi műveltséget mérő komplex mutató három részeleme a pénzügyi ismeretek szintje, ezek alkalmazásának képessége, azaz a pénzügyi magatartás, valamint a pénzügyi attitűd.

Magyarország az átlag alatt van

Magyarország esetében a pénzügyi műveltséget mérő komplex mutató értéke 12,3, a maximálisan lehetséges 21 pont mintegy 60 százaléka (összes ország: 12,7, OECD-átlag: 13). Ezzel 26 országból a középmezőnyben, a 14. helyen állunk. A kutatási eredmények részletesebb értékelésénél szembetűnik, hogy az elmúlt évek során Magyarország a legjobb eredményeket minden mérésnél a pénzügyi ismeretek, pénzügyi tudás kategóriában érte el.

Az alapvető pénzügyi fogalmak ismeretében (például infláció, egyszerű kamat, kamatos kamat, kockázat, diverzifikáció) a legfrissebb magyar eredmény csak kismértékben alacsonyabb az OECD átlagánál, és a rangsorban Magyarország Dél-Koreával megosztva a 9. helyen végzett. Figyelmet érdemel, hogy az összes felnőtt mindössze fele válaszolt helyesen az egyszerű kamatra, és 18,3 százaléka a kamatos kamatra vonatkozó gyakorlati kérdésekre, életszerű példákra, miközben ezek olyan kulcsfontosságú fogalmak, amelyek kihatnak az alapvető pénzgazdálkodásra és a megtakarítási, hitelfelvételi döntésekre is. Az előző méréshez képest Magyarország esetében az infláció fogalma kapcsán szignifikánsan csökkent a helyes választ adók aránya, amely összefügghet az elmúlt időszak alacsony inflációs környezetével.

Ami elméletben megy, gyakorlatban döcög

Miközben a pénzügyi ismeretek tekintetében Magyarország lakossága más országokhoz képest nincs komoly lemaradásban, addig a magyar felnőtt lakosság pénzügyekhez való hozzáállása és tényleges magatartása (pénzügyi döntései) szempontjából továbbra is alulteljesít. Ez egyértelműen arra utal, hogy változatlanul a meglévő tudás gyakorlati alkalmazása a leginkább fejlesztendő terület.

A pénzügyi magatartást mérik például a költségvetés-készítésre, a számlák határidőre történő kifizetésére, valamint a pénzügyi tervezésre, megtakarítási és hitelfelvételi döntésekre vonatkozó kérdések. Ezek közül csak a számlák határidőben történő befizetésénél értek el a magyarok komoly előrelépést, ami a családok kedvezőbb anyagi helyzetével is magyarázható (itt a korábbi utolsó harmadból a 10. helyre került az ország). A pénzügyi magatartási pontszámba foglalt számos pénzügyi viselkedésforma szorosan összefügg a háztartások pénzügyi stabilitásával, pénzügyi stressztűrő képességgel.

Magyarország esetében rendre csökkenő tendenciát mutat azok aránya, akik háztartási költségvetést készítenek. 2018-ban csupán minden ötödik család készített költségvetést, szemben a 2010-ben mért 32 százalékkal, illetve a 2015-ös 25 százalékos adattal. Pozitív változás, hogy a magyarok megtakarítási hajlandósága a korábbi felméréshez képest 27 százalékról 51 százalékra nőtt, de még így is a résztvevők utolsó harmadába tartozunk (a nemzetközi átlag 70,2 százalék). A pénzügyek nyomon követésére, kontrollálására vonatkozó kérdésnél az utolsó helyen végeztek a magyarok 46,9 százalékos értékkel, míg az osztrákok állnak az élen 85 százalékkal (átlag pontszám: 67 százalék).

Külföldön a férfia, Magyarországon a nők értenek jobban a pénzhez

A pénzügyi attitűd tekintetében a magyar válaszadók a résztvevő országok átlagánál (59,2 százalék) jobban teljesítettek a 65,1 százalékos eredménnyel. Ennél a résznél az is megnyugtató, hogy a magyarok kevésbé esnek pénzügyi csalás áldozataivá (0,9 százalék), mint a nemzetközi átlag (1,8 százalék).

A kutatás életkor, nem és digitális készségek alapján is külön szűrte az eredményeket. E szerint általánosan jellemző, hogy a 30-59 év közöttiek pénzügyi tudása a legmagasabb. A nemzetközi felmérésben a nemek szerinti különbség egyértelműen a férfiak jobb pénzügyi tudatosságát támasztja alá, tehát a résztvevő országok túlnyomó többségében a nők teljesítettek rosszabbul, kivéve Magyarországot, Lengyelországot és Oroszországot. A digitális készségek és azok alkalmazásánál is szignifikáns összefüggést találtak a kutatók, mivel aki magasabb pontot ért el a pénzügyi válaszadásnál az többnyire digitális csatornák igénybevételével hozza meg pénzügyi döntéseit.

A legfrissebb kutatási eredmények arra hívják fel a figyelmet, hogy hasonlóan a többi országhoz a magyar háztartások pénzügyi tudása, magatartása még nem képes kellőképpen tompítani a gazdasági ciklusok hatását, ezért a háztartások fokozottan kitettek a makrogazdasági mutatók (konjunktúra, foglalkoztatottság, hitelfelvételi feltételek stb.) alakulásának. Mindez különösen időszerű a koronavírus-világjárvány eredményeként kibontakozó válság idején. Ezek az eredmények egyértelműen megerősítik a pénzügyi tudatosság fejlesztésére irányuló további hazai erőfeszítések és az összehangolt lépések fontosságát. A pénzügyi tudatosság és a felelős, körültekintő egyéni pénzügyi döntések biztonságosabbá és erősebbé tehetik a családok, családi vállalkozások helyzetét, hozzájárulnak a családok gyarapodásához, erősítik a gazdaság, valamint a pénzügyi közvetítő rendszer stabilitását és növekedését is.

Legolvasottabb

Egy pimasz magyar találmány kicselezte az 50 forintos betétdíjat

Hihetetlen dolgokról számolnak be az ételfutárok, tényleg ekkora a baj?

Rettenetes vonatgázolás történt Budapesten

Bezár egy budapesti drogéria, addig akciókkal kényezteti a betérőket

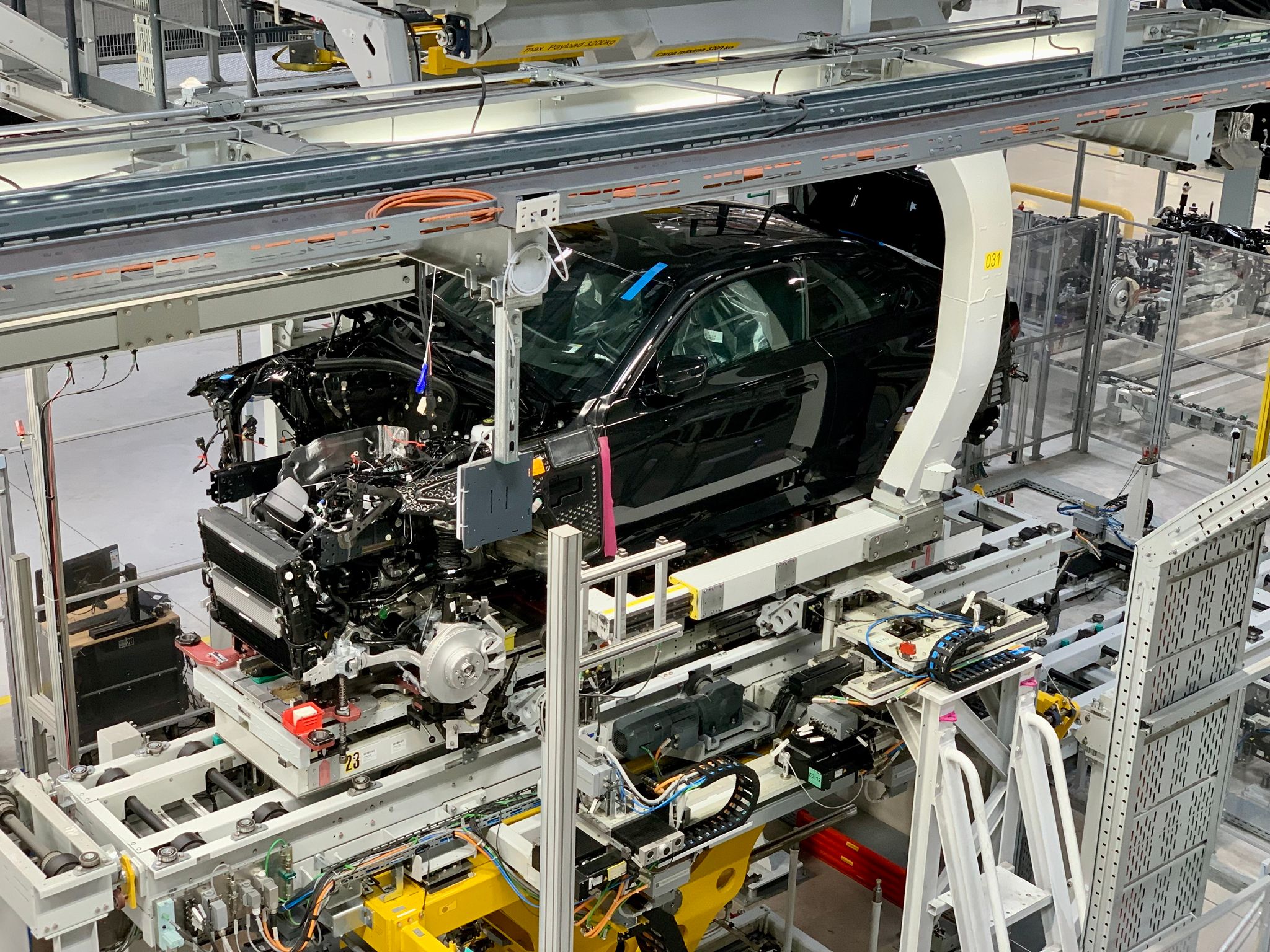

Megkezdi a termelés a szegedi BYD: ez lehet a nyitás dátuma

Hozzányúl a kormány a rezsicsökkentéshez: mutatjuk a részleteket

Jön a köd és az ónos eső: nem tudtuk, mi hiányzott

Fürödni fogunk az olajban jövőre

Jobban zsebbe kell nyúlni a bécsi karácsonyi vásárokon: de nem mindenhol