Süle-Szigeti Bulcsú, a Bankmonitor pénzügyi elemzője

A kutatást minden harmadik évben megrendezik, a legújabb adatok a 2020 végi állapotokat tükrözik. Az egyik fő következtetésként azt vonhatjuk le, hogy a magyar társadalomban nagyon egyenlőtlenül oszlik meg a vagyon: csak a szűk, leggazdagabb réteg számíthat arra, hogy hosszú távon gondtalan élete lesz pénzügyi szempontból.

Mekkora a háztartások vagyona?

A nettó vagyon kiszámítása úgy történik, hogy egy háztartás pénzügyi (például bankbetét) és nem pénzügyi (például ingatlan) eszközeinek értékét összeadják, és kivonják belőle a háztartás kötelezettségeit (például hitelek).

A felmérés szerint a 2017-2020 közötti három évben jelentős mértékben növekedett a háztartások vagyona, annak ellenére, hogy a koronavírus miatti világválság sokaknak felemésztette a megtakarításait. Ebben az időszakban az egy háztartásra jutó nettó vagyon 43 százalékkal lett magasabb: a növekedés leginkább az ingatlanárak szárnyalásának köszönhető, de a pénzügyi eszközök értéke is számottevően emelkedett.

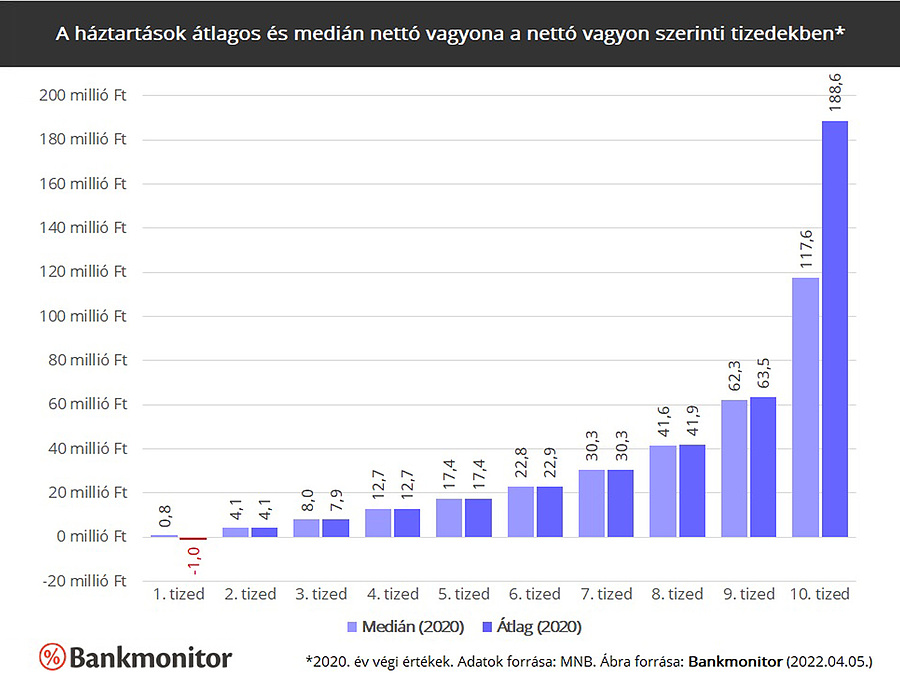

Az egy háztartásra jutó átlagos nettó vagyon 2020 végén 39 millió forintra rúgott, de a vagyon eloszlása rendkívül egyenlőtlen. Ezt jól mutatja, hogy a „medián vagyon”, azaz a középen álló háztartás vagyona már sokkal kevesebb, mindössze 20 millió forint volt.

A gyakorlatban ez azt jelenti, hogy léteznek igen jelentős vagyonnal rendelkező háztartások is, de az elsöprő többségnek a saját lakóingatlanján kívül alig van valamennyi vagyona. Ha a lakosságot 10 részre osztjuk a nettó vagyon szerint, akkor látványosan megmutatkoznak az egyes csoportok közötti különbségek.

Látható, hogy a legszegényebb vagyoni tizedben (mintegy 400 ezer háztartás) az átlagos vagyon negatív: mintegy mínusz egymillió forint. Eszerint ezeknek a háztartásoknak több adósságuk van, mint amennyi a tulajdonukban lévő eszközök összesített értéke.

Ezzel szemben a leggazdagabb 400 ezer háztartás átlagos nettó vagyona csaknem 190 millió forintra tehető. Sokatmondó tény, hogy a 9. és a 10. tizedek átlagos vagyona között sokkal nagyobb a különbség (125 millió forint), mint a 9. és az 1. tizedek között (65 millió forint). Így lehetséges az, hogy a háztartási szektor teljes nettó vagyonának mintegy 50 százaléka a legfelső decilis tulajdonában van, míg az alsó 5 decilis részesedése a teljes nettó vagyonból alig 11 százalék.

Mi a helyzet a hosszú távú megtakarításokkal?

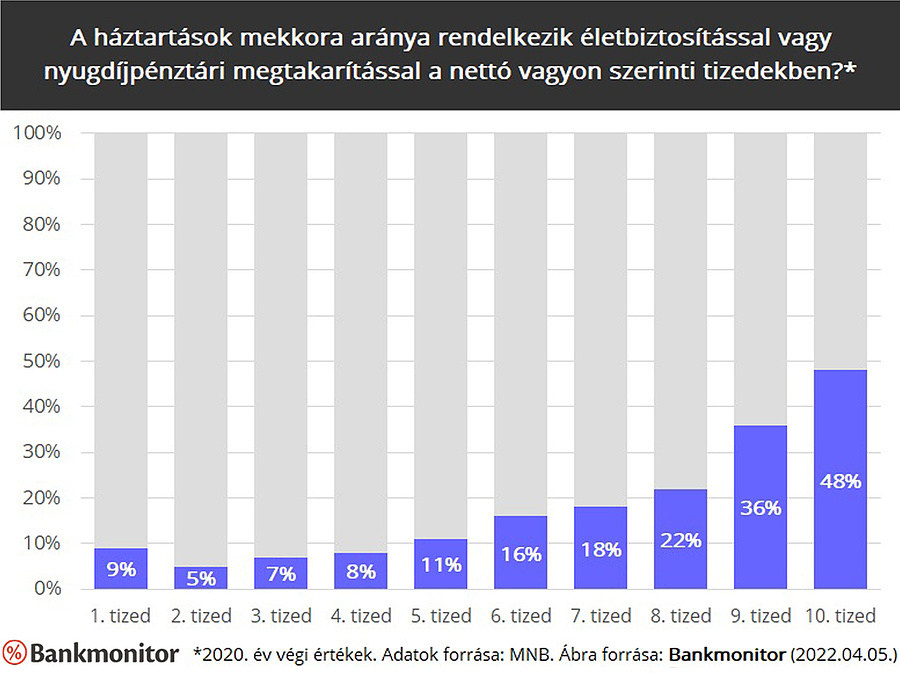

A felmérésből az is külön kiderül, hogy milyen jellegű vagyonelemekkel rendelkeznek az egyes tizedek tagjai. Általános trend, hogy a szegényebbek körében gyakoribb az eladósodottság, míg a gazdagabbak nagyobb arányban tartanak befektetéseket. Nincs ez másként a hosszú távú megtakarítások területén sem: arra a kérdésre, hogy van-e nyugdíjpénztári vagy életbiztosítással összekapcsolt megtakarításuk, egészen eltérő válaszok születtek attól függően, hogy melyik tizedet nézzük.

Láthatjuk, hogy a társadalom szegényebbik felében a háztartások több mint 90 százaléka nem rendelkezik ilyen jellegű megtakarítással. Ezzel szemben a legvagyonosabb tizedben 48 százalékra tehető azok aránya, akik életbiztosításon vagy nyugdíjpénztáron keresztül félretesznek a hosszú távú pénzügyi céljaikra. Ha összesítjük az egyes adatokat, azt kapjuk, hogy a teljes társadalmon belül ötből mindössze egy háztartásnak van legalább az egyik típusú megtakarítása a kettő közül.

Csak egy szűk rétegnek lehet élhető nyugdíja

A jelenlegi vagyoni helyzetből számos következtetést levonhatunk a jövőbeli anyagi lehetőségekre vonatkozóan is. Mivel a nyugdíjszámítás során jelentős részben az életpálya során megszerzett jövedelmet veszik figyelembe, ezért feltételezhető, hogy az alacsonyabb vagyonnal rendelkezők csak alacsonyabb nyugdíjra lesznek jogosultak.

Tovább nehezíti a helyzetüket, hogy saját megtakarításaikból sem lesznek képesek számottevő jövedelemkiegészítést biztosítani időskori önmaguk számára. Mindeközben a vagyonosabbaknak magasabb jövedelmük van, és az így várható magasabb nyugdíjukat még a megtakarításaikból is kipótolhatják majd. Arra kell tehát számítanunk, hogy a jövőben egyre erősödni fog az idősek elszegényedése, miközben egy szűk kisebbség közülük továbbra is kiugró életszínvonalat tud majd fenntartani.

Mi a teendő, ha el akarod kerülni a katasztrófát?

Az állami nyugdíjrendszer nagyon súlyos fenntarthatósági problémával küzd majd a következő évtizedekben, ezért elkerülhetetlen, hogy foglalkozzunk a saját időskori megélhetésünk kérdésével. A helyzetet az állam is felismerte, ezért már pénzzel is támogatja az öngondoskodást. Jelenleg 20 százalékos (évente maximum 280 000 forintos) adó-visszatérítés jár azoknak, akik nyugdíjcélú megtakarítással rendelkeznek. De amint láttuk, ezt a lehetőséget a háztartások kevesebb mint egyötöde használja ki.

Fontos, hogy a hosszú távú megtakarítás mindenki számára elérhető: havonta 6-10 ezer forintból már el lehet indítani egy ilyen megtakarítási számlát. A kamatos kamat jótékony hatásának köszönhetően viszonylag alacsony havi összegekből is felépülhet egy jelentős vagyon, amely stabil kiegészítő jövedelemforrást biztosíthat az állami nyugdíjon felül.

Sőt, a havonta félretett összeg nagysága nem is az egyetlen tényező, amellyel komolyan befolyásolhatjuk a lejárati egyenleget; legalább ugyanennyire számottevő a kezdés időpontja. Aki már fiatalon elindul az öngondoskodás útján, akár többszörösére is növelheti a megtakarítását azokhoz képest, akik csak ötvenes éveikben nyitják meg a számlájukat.

Legolvasottabb

„Segítünk kifizetni” – Orbán legérzékenyebb pontjára tapintott az észt elnök

Váratlan fordulat a bankszámláknál, minden lakossági ügyfelet érint

Bepöccentek az oroszok, irgalmatlan pénzt követelnek Európától

Családi megbetegedéseket is okozhatnak a házi készítésű finomságok

Meglepetés a piacon: a paneleket verik a családi házak

Újabb alapvető élelmiszer árát csökkenti a Lidl

Eddig kell rettegve lesni a postaládát, hogy érkezik-e bírság

Riadót fújtak: vészesen zsugorodik az ország legnagyobb édesvízi tavának vízszintje

A lakosság dolgozik, mégis fogy az ország: ijesztő magyar statisztikák