Bár megállt a vállalati hitelállomány csökkenése, azonban trendfordulóról még nem lehet beszélni, hiszen az új hitelek döntő többsége folyószámla- és egyéb rövid lejáratú hitel. A helyzeten az sem segít, hogy egyre nagyobb (jelenleg 20 százalék) a rosszhitel-állomány (Non-performing loan - NPL), amely az előírt céltartalék szint miatt növeli a tőkeszükségletet. Márpedig ha az előrejelzések helyesek és ezen a területen további romlás következik be, akkor az további céltartalékigényt jelent. A jelenlegi szabályozói környezetben azonban - megtérülési kilátások híján - a külföldi tulajdonosok csak a törvényileg szükséges minimumig hajtanak majd végre tőkeemelést a BDO szerint. Mindezt jól alátámasztja az a tény, hogy a külföldi források kiáramlása a bankszektorból tavaly meghaladta a 2000 milliárd forintot.

Míg korábban megfelelő megoldás volt a rossz eszközök eladása, ma már nincs kereslet ekkora volumenre: az NPL állomány jelentős része ingatlanfedezetű, azonban a nagyobb amerikai és európai intézményi alapok visszavonulásával eltűntek a vevők. A magyar ingatlanpiacon 2012-ben visszaesést tapasztalhattunk, csupán 146 millió euró értékű tranzakciót zártak le a piaci szereplők az év során, így a fedezetek piacra dobása további komoly áresést eredményezne. A PSZÁF is arra hívja fel a figyelmet, hogy káros lenne a rossz portfolió túl gyors tisztítása, piacra dobása, amely így szükségtelen veszteségeket okozna.

Boross Ákos, a BDO Pénzügyi Tanácsadás üzletágának partnere szerint éppen ezért hatékony megoldást azt jelenthetne, ha az ügyfelek üzletileg indokolt mértékű bevonásával életben tartanák az ügyleteket a bankok. Mint mondta, a korábbi időszakban a hitelek tömeges felmondásával és a fedezetek sorozatos érvényesítésével több bank is operált, mára azonban a jobb megtérülés reményében egyre többen fektetnek hangsúlyt az ügyletek restrukturálására. Noha ez hosszadalmas feladat, hiszen az NPL állomány ilyen módon történő kifuttatása általános vélemények szerint 5-10 évet is igénybe vehet, ugyanakkor lehetővé teszi, hogy a szükséges további pótlólagos tőkeemeléseket a bankok hosszabb idő alatt, részben az időközben megképződő nyereség terhére és a restrukturálás eredményeképpen kisebb volumenben kényszerüljenek megtenni.

Az államon is múlik

Az, hogy idáig jutottunk részben a szabályozói oldal hibája a BDO szerint, hiszen a tavalyi veszteségeket nagyrészt a bankadó és a végtörlesztés okozta, amit 2013-ban új elemként a tranzakciós adó tetéz majd. Ugyanakkor a megoldásban is segíthet az állam: a hitelezést az alapkamat csökkentése, és a bizalom erősítésének a kockázati felárra való pozitív hatása mellett a kamattámogatás rendszerének fejlesztésével, a garancia szervezetek és az Eximbank szerepének erősítésével és hasonló lépésekkel lehetne segíteni. A sajtóban felmerült a bankadóból nyújtott, a hitelekkel arányos kedvezmény bevezetése is pozitív hatású intézkedés lehet - olvasható a BDO közleményében.Legolvasottabb

Egy pimasz magyar találmány kicselezte az 50 forintos betétdíjat

Rettenetes vonatgázolás történt Budapesten

Hihetetlen dolgokról számolnak be az ételfutárok, tényleg ekkora a baj?

Bezár egy budapesti drogéria, addig akciókkal kényezteti a betérőket

Hozzányúl a kormány a rezsicsökkentéshez: mutatjuk a részleteket

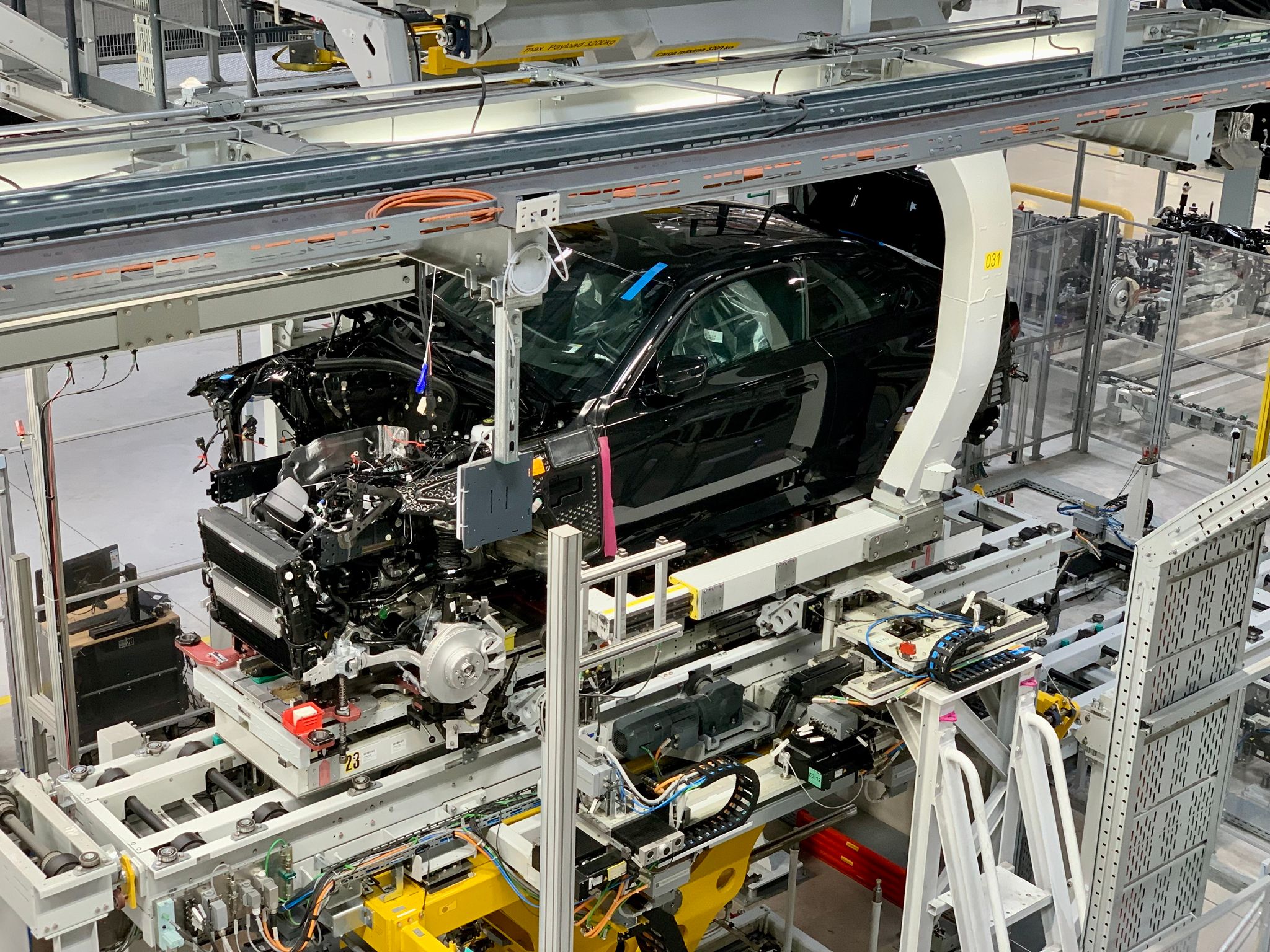

Megkezdi a termelés a szegedi BYD: ez lehet a nyitás dátuma

Szó szerint felzabálja a növényeinket ez az új kártevő, ami semmit sem kímél

A ChatGPT atyja szerint ezek a könyvek megváltoztatják az életünket

Jön a köd és az ónos eső: nem tudtuk, mi hiányzott