- A CIG Pannónia Nyrt. látványosan átalakította magát. A 2010-es tőzsdére lépés idején még többek közt piacvezető pozícióval, dinamikus díjbevétel-növekedéssel és erőteljes régiós terjeszkedéssel számolt az akkori cégvezetés. Mi most az új cél?

- Egészen más. A váltásnak több oka van. Egyrészt természetes folyamat, hogy egy vállalat először valamilyen piaci jelenlétet próbál elérni, majd 5-6 év után egyre inkább a nyereséges működés kerül előtérbe. Másrészt sokban változtak a piaci körülmények, amelyekhez alkalmazkodnunk kell. Harmadrészt pedig a saját képességeink elemzése nyomán, a realitások talaján állva újragondoltuk a stratégiánkat.

Mindezek nyomán a piacvezető pozícióra való törekvés, a grandiózus regionális terjeszkedés, a mindenhez értő, teljes körű kiszolgálást nyújtó nagy hazai biztosító képéről radikálisan átfazoníroztuk magunkat. Az új célunk egy stabilan működő, folyamatosan épülő, közepes méretű biztosító megvalósítása - úgy, hogy mindezt nyereségesen - és egyre nyereségesebben - tegyük. Ma már nem a mindenáron való növekedés a cél, hanem az, hogy az ügyfeleink mellett a részvényeseink is elégedettek legyenek. Nem a több mint 20 éve piacon lévő 4-5 vezető szereplő közé szeretnénk bekerülni, velük ugyanis nem akarunk versenyezni. Az első harmadban akarunk stabil helyet elfoglalni, egy vonzó és nyereséges biztosítóként, amely vállaltan csak néhány, profitábilis szegmensben dolgozik. A CIG Pannónia mindig is egy proaktív, agresszív stratégiát folytató biztosító volt, amely mára a lehetőségeit reálisan felmérve és szem előtt tartva folytatja tovább működését. Nem nagyok akarunk lenni, hanem okosak, mert az is számít, hogy milyen áron tud egy cég növekedni.

- Mekkora lesz a cég piaci súlya öt év múlva?

- Az életbiztosításban jelenleg a piacon a hatodik-nyolcadik helyen mozgunk. A víziónk az, hogy bekerüljünk a top-5-be. Piaci részesedésünk pedig 5-10 százalék között lehet - ha nincs valami előre nem látható, nagy változás. De én máshonnan közelítem meg a kérdést. Az a célom, hogy öt év múlva az ügyfeleink azt érezzék, presztízst ad a CIG Pannónia ügyfelének lenni, a részvényeseink elégedetten nézegessék a tőzsdei árfolyamot, a fiataloknak pedig vonzó alternatíva legyen nálunk dolgozni.

Felvásárlásban is gondolkodnak

- Középtávon gondolkodnak vetélytársak részleges vagy teljes felvásárlásában?

- Igen, ez a növekedési stratégiánk fontos eleme. Várakozásaink szerint a következő években piaci konszolidáció lesz Magyarországon és ebben részt szeretnénk venni. Látjuk, hogy organikusan, az óvatos duhaj hozzáállásunkkal, csendes építkezéssel meddig tudunk nőni és meddig nem. A többi szereplőhöz hasonlóan mi is inkább állományt akarunk venni, mint céget. A piacon ma már közismert, hogy érdekelnek minket ezek a lehetőségek.

Ezzel együtt az is igaz, hogy még a meglévő ügyfeleink számára történő keresztértékesítésben rejlő lehetőségeket sem használtuk ki, ezzel is csak idén kezdtünk el komolyabban foglalkozni. Holott sok ügyfél igényli, hogy kapcsolata legyen a biztosítójával.

- És mi lesz a külföldi terjeszkedéssel?

- A korábbiakhoz képest ma már jóval fokuszáltabban üzletelünk, jó néhány projektünket megszüntettük. Ennek megfelelően Romániában is már csak a meglévő ügyfeleinket szolgáljuk ki. Ott először nekiláttunk - sok pénzből - saját hálózatot létrehozni, ám a befektetés nem térült meg. Majd próbáltunk egy másik modellre átállni:határon átnyúló szolgáltatás keretében független szereplőkkel működtünk együtt, ám ők nem tudtak elég volument produkálni. Ma már minden egyes projektünket alaposan átgondolunk eredményesség és kockázat szempontjából. A romániai esetben pedig azt láttuk, hogy el kell engedni, mivel még évekig nem hoz komolyabb nyereséget.

- Milyenek a kilátások a régió más országaiban?

- Szlovákiában ellenkező a helyzet, ott kedvező üzleti lehetőségeket látunk, ezért jelenleg is azon vagyunk, hogy ottani partnereink számát bővítsük. A vagyonbiztosítónk jelen van a lengyel piacon egy speciális szegmensben, a szállítmányozási felelősségbiztosításban. Ehhez hasonlót kínálunk a balti országokban is, amelyeket növekvő piacoknak tekintünk.

Az egyes országokban nem általános piaci jelenlétre törekszünk. Célunk, hogy vonzó niche szegmensek/termékek esetében határon átnyúló szolgáltatást nyújtsunk Budapestről - mindezt kontrollált kockázatok mellett. E modellben gondolkodunk a terjeszkedés kapcsán.

Véget ért a nagy átalakítás, jöhet a profitnövelés

- Mikor kapnak a részvényesek osztalékot, miután a 2013-as 410,5 millió forintos mérleg szerinti eredményből még lemondtak erről?

- Ezt a közgyűlés dönti majd el. Annyi bizonyos, hogy a cégvezetés terveiben 2014-ben és 2015-ben is a tavalyinál nagyobb profit elérése szerepel. Az idei első negyedévben 141 millió forint lett a mérleg szerinti eredményünk. A piaci elemzőktől azt halljuk, hogy a tavalyihoz képest két-két és félszer akkora konszolidált eredménynek "örülnének". Azon dolgozunk, hogy efelé menjünk. E folyamat része a vagyonbiztosító veszteségének a megszüntetése idén és a jövő évben.

- Meddig folytatható a cég működésének racionalizálása?

- Az idők végezetéig. Konzervatívan tervezünk, a következő évekre stagnáló magyarországi biztosítási piaccal számolunk. Például idén januártól él ugyan a nyugdíjbiztosítások 20 százalékos adókedvezménye, amelynek már látjuk némi piacélénkítő hatását, ám ez a díjbevételeken egyelőre még nem érződött az első negyedévben. Éppen ezért komoly versenyelőnynek tartjuk az optimális költségszerkezetet.

- Az utóbbi időben a társaság vezetése és a dolgozók jelentős része is cserélődött. Véget ért a folyamat?

- Igen, az új stratégia által megkívánt átalakítás megtörtént. Ez a cég korábban nem a mostani stratégiára lett fazonírozva, de mára a lényegi átszervezést lebonyolítottuk. Sok beszállítóval, partnerrel újratárgyaltuk a feltételeket és mindenből kiszálltunk, ami veszteséget termelt - igyekeztünk minden megtakarítási lehetőséggel élni. Most pedig zajlik az upgradelés, a belső folyamatok újratervezése.

Ma már a lakossági ügyfelek dominálnak

- Hogy látja, mikor lendülhet be a nyugdíjbiztosítási piac Magyarországon?

- Mi már év eleje óta lendületben vagyunk. Két nyugdíjtermékünk megfelel az előírásnak, a többit július elsejétől módosítjuk, hogy megfeleljünk az MNB nemrégiben megfogalmazott ajánlásának. Emellett kijövünk egy új termékkel, a Pannónia Nyugdíj Kötvénnyel is.

- Mennyire veszik komolyan az MNB ajánlását? (A jegybank ajánlása júliustól a nyugdíjbiztosításoknál 10 éves lejáratnál legföljebb 4,25 százalék, 15 évesnél 3,95 százalék, 20 éves futamidőnél pedig 3,5 százalék teljes költségmutatót tart elfogadhatónak. - a szerk.)

- Maximálisan egyetértünk a jegybank törekvéseivel. Úgy véljük, hogy a költségmutató limitálása is segíthet a unit-linked termékek versenyképességének növelésében.

- Korábban a vállalati ügyfelek húzták a CIG Pannóniát. Hogyan változott a helyzet?

- Szignifikánsan megváltozott. Számszerűleg maradt a 80:20-as arány, csakhogy amíg korábban a kis- és középvállalatok (kkv-k) súlya 80 százalék és a lakossági ügyfeleké 20 százalék volt, addig mára megfordult a helyzet.

- Ez mennyire volt szándékolt változtatás?

- Csupán követtük a piac átalakulását. Két évvel ezelőtt tapasztaltuk meg érdemben, hogy a cégek nem tudnak biztosításra költeni, és alkalmazkodnunk kellett a helyzethez - ez főleg a saját értékesítési hálózat számára jelentett komoly kihívást. Talán idén változhat érdemben a helyzet, ha magához tér a kkv-szektor, ezzel nőhet a biztosításvásárlási kedv.

Nem látjuk a széles középosztályt

- Az értékesítési hálózat hogyan változott az utóbbi években?

- Létszámában jelentősen csökkent, a korábbi 300-400 fős helyett ma már százfős a hálózatunk. Eközben azonban az egy főre eső teljesítmény gyorsan nőtt, és az állományminőség is sokat javult. Arra törekszünk, hogy inkább tehetséges és dinamikus fiatalokat hozzunk a rendszerbe, a biztosítók között mozgó, komoly élettapasztalattal - és gyakran hátralékos listával - rendelkező közvetítők helyett. Az előbbiek ugyanis jobban meg tudnak felelni a megváltozott ügyféloldali és eladástechnikai feltételeknek.

- A jövőben melyek számítanak a legfontosabb célpiacoknak?

- Élet oldalon tarjuk a pozíciónkat. A legfontosabbnak számunkra továbbra is a kkv-szektor, lakossági oldalon pedig a felső középosztály számít. A lakossági piacon ugyanis nem látjuk a széles középosztályt, ezért maradunk a prémium szegmensben. Itt is akad azonban egy szabályerősítő kivétel: a vidéki idősek körében továbbra is népszerű a temetkezési biztosításunk.

Nem-élet oldalon pedig még azt nézzük át, hogy milyen termékeket tartunk meg, illetve milyen módszerekkel viszünk tovább. Ott van némi lakossági kiszolgálás is, ám a preferált területek közé inkább néhány speciális, iparági termék tartozik, alapvetően a kkv-k vezetőit megcélozva. Az állami szektorban is jelen vagyunk a vagyonbiztosítási területen. A kgfb-állományunkat pedig drasztikusan csökkentettük.

- Mekkora az MLM-csatorna súlya az értékesítésben a CIG Pannóniánál?

- A unit-linked életbiztosítások értékesítése az MLM (multi-level marketing) csatornákon keresztül ma már nem olyan sikeres, mint korábban. Ezzel együtt az új üzleteink felét még mindig a függetlenek hozzák, míg a Quantistől (volt Brokernet) 20 százalék származik, a maradék harminc százalék forrása pedig a saját hálózatunk. Az MLM típusú partnerek között akad, amely visszaesett és akad olyan is, amely képes volt fejleszteni technológiáját. Tény, hogy azok az MLM-ek tudtak fennmaradni, amelyek az agentúrarendszer felé vagy erősebb szakmai irányba léptek.

- Az új Polgári törvénykönyv 2014. március 15-i hatályba lépése idején az egyik legtöbbet emlegetett mumusa a vezető tisztségviselők felelősségének kérdése volt. Ennek kapcsán Önöknél inkább csak az érdeklődés erősödött a felelősségbiztosítás iránt vagy szerződtek is a cégek?

- Nőtt az érdeklődés, de tény, hogy külföldön jóval magasabb az ilyen biztosítással rendelkezők aránya, tehát van még hová fejlődnünk. Összességében elmondható, hogy a vezetők egyre inkább kezdik felismerni ennek jelentőségét, de ugrásszerű növekedés talán majd akkor várható, ha megindulnak a peres eljárások. Akkor vélhetően azon cégek is eljutnak a szerződéskötésig, akik eddig csak az érdeklődés szintjén maradtak.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Legolvasottabb

Egy pimasz magyar találmány kicselezte az 50 forintos betétdíjat

Hihetetlen dolgokról számolnak be az ételfutárok, tényleg ekkora a baj?

Rettenetes vonatgázolás történt Budapesten

Bezár egy budapesti drogéria, addig akciókkal kényezteti a betérőket

A ChatGPT atyja szerint ezek a könyvek megváltoztatják az életünket

Óriási áttörés küszöbén vagyunk, jöhet a szinte korlátlan energia

Hozzányúl a kormány a rezsicsökkentéshez: mutatjuk a részleteket

Fürödni fogunk az olajban jövőre

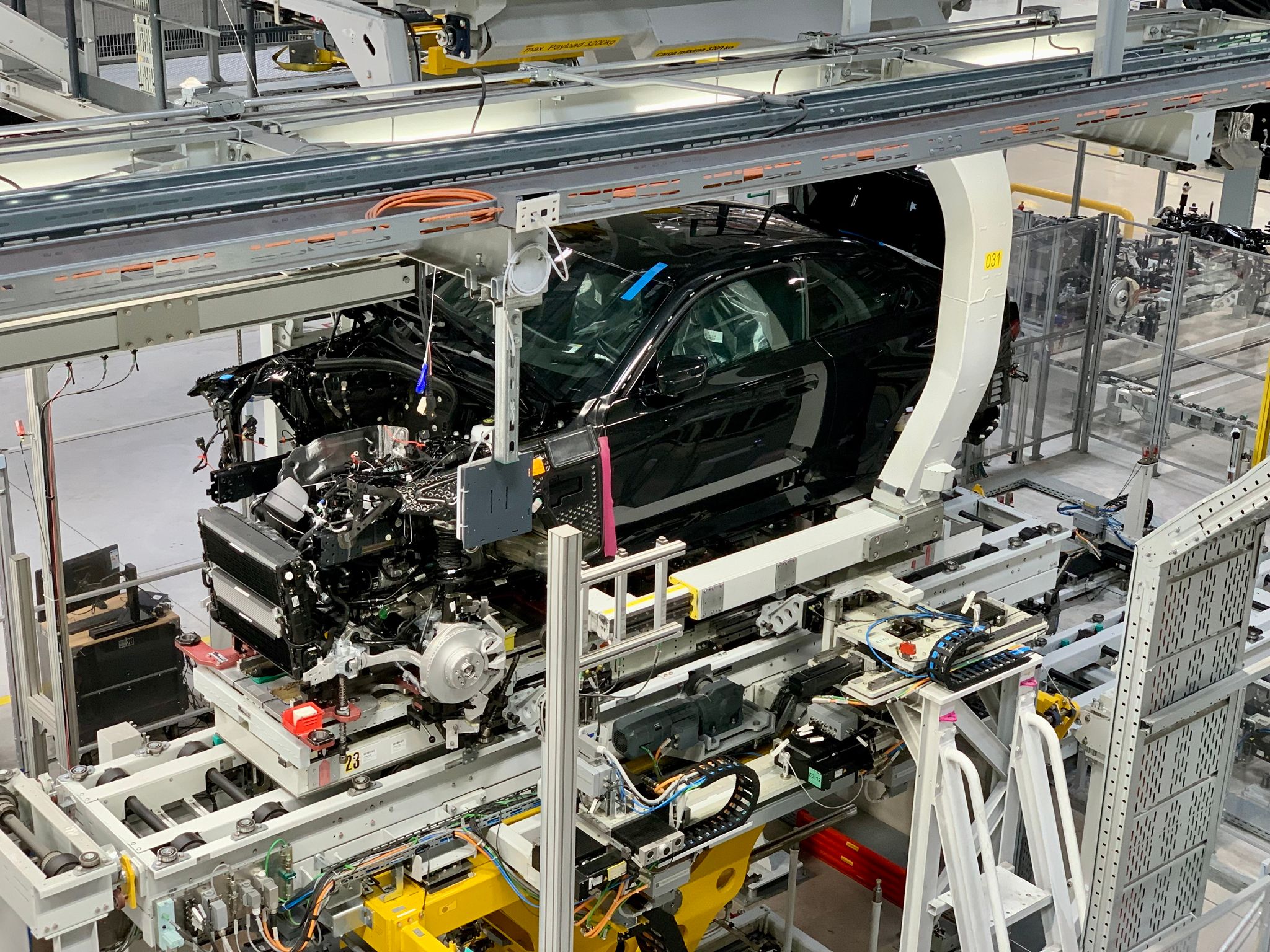

Megkezdi a termelés a szegedi BYD: ez lehet a nyitás dátuma