Egy uniós szabály értelmében a bankoknak kötelező tájékoztatniuk a bankszámlával rendelkező ügyfeleiket, hogy az előző évben milyen jogcímen milyen összegeket vontak le tőlük. A dokumentumot díjkimutatás néven találják meg most már önök is az internetbankban vagy a pénzintézet által kiküldött levélben, a határidő minden évben január 31.

A kimutatás nagyon hasznos lehet, így nem érdemes egy felesleges levélként tekinteni erre a dokumentumra. A költségösszesítés után érdemes felülvizsgálnunk aktuális számlacsomagunkat, így ugyanis könnyen felismerhetjük, ha túl drágán bankolunk. Ebben a döntésben segíthet akár a jegybank által meghatározott havi átlagos bankköltség is, ugyanakkor minden eset egyedi. Nézzük át, mire mennyi ment el a tavalyi évben.

Hol találjuk?

Azok az ügyfelek, akik postai úton kapják a bankszámlakivonatot, már meg is kapták a díjkimutatást a decemberi kivonattal együtt. Akik online bankoknak – és a számlakivonatot is így kérik –, az internetbankban találják az összefoglalót, természetesen a bankok nem feltűnő helyre teszik ezt a dokumentumot. Az alábbiakban összegyűjtöttük, a hazai pénzintézeteknél hol találja ezt a fontos kimutatást:

- OTP Bank: Számlakivonatok, szerződések, egyéb dokumentumok → Egyéb dokumentumok (egy részletes kereséssel tudjuk lekérni az adatokat)

- Erste Bank: Saját név → Termékeid → Digitális Tárhely → PAD Kimutatás

- K&H Bank: Dokumentumok → értesítő (januári dátumra szűréssel)

- MBH Bank: Számlainformáció → januári számlakivonat és díjkimutatás (régebbi internetbank esetén a Számlakivonatok, dokumentumok → Letölthető dokumentumok → Értesítő)

- CIB Bank: Dokumentum → Kivonat/Díjkimutatás

- Gránit Bank: Postaláda/Beérkezett levelek → Tájékoztató lakossági folyószámla Díjkimutatásáról

- MagNet Bank: Személyes/Levelezés → díjkimutatás

- Raiffeisen Bank: Számlainformációk → Számlakivonatok vagy Értesítők

- UniCredit Bank: Bankolás → Bankszámla → Megtekintés → Kategóriák → (Számlakivonatok) Díjkimutatás

Miért érdemes átnézni?

Sokan kihagyják ezt a lehetőséget, mert azt gondolják, az évekkel ezelőtt olcsón megkötött bankszámlák érik meg a legjobban, ugyanis az akkori díjakat a bankok folyamatosan – legalább évente – emelték. A pénzintézetek többsége ugyanis a szerződési feltételek alapján a 2023. évi inflációt idén beépíti az árakba, ez jelentőst drágulást hozhat a bankszektorban az első negyedévben.

Tavaly ilyenkor a 2022-es 14,5 százalékos inflációval nőttek a banki költségek, 2024-ben pedig a Központi Statisztikai Hivatal (KSH) által nemrég közzétett éves átlagos infláció mértékével emelkedhetnek az árak. Ez 17,6 százalék, alábbi számításainkban ezzel a növekedéssel számolunk.

A K&H és a CIB már bejelentette, hogy a törvényi maximumot kihasználva emeli a számlaszolgáltatások díját. A következő napokban várható, hogy a többi pénzintézet is figyelmezteti az ügyfeleket az áremelkedésről, ugyanis

Ha találunk olcsóbb bankszámlacsomagot, akkor ma már gyorsan és egyszerűen válthatunk számlavezető bankot. Az egyszerűsített bankváltásnak köszönhetően ugyanis csak egyszer kell bemenni a bankba, amelyhez át szeretnénk menni. Ekkor megnyitjuk a számlát, majd a régi és az új pénzügyi szolgáltatónk egymás között intézi az adminisztratív teendőket. Egyes pénzintézetek online számlanyitási lehetőséget is biztosítanak, tehát még a bankfiókba sem kell elmennünk személyesen.

Kis összegek, mégis drága

Nem tűnnek nagy összegnek a banki költségek, hiszen külön vonja le a pénzintézet a számlavezetési-, zárlati-, vagy épp a kártyadíjat, illetve minden egyéb szolgáltatás extra költségét. Éves szinten azonban akár több tízezer forintot is elkölthetünk bankszámlánk üzemeltetésére. A jegybank korábbi összesítése szerint egy átlagos lakossági ügyfél 34 800 forintot költ a banknál, ami a 9 milliót is meghaladó ügyfélkörnél éves szinten 330 milliárd forintos bevételt jelent a hazánkban működő pénzintézeteknek.

Ez a következő költségelemekből áll össze, az alábbi sorrendben és összegben (zárójelben a teljes költséghez viszonyított arányok láthatók):

- Számlavezetési díj: 8 600 Ft (24,7 százalék)

- Készpénzfelvétel és -befizetés: 8 300 Ft (23,9 százalék)

- Átutalások: 5 900 Ft (16,9 százalék)

- Sms: 5 000 Ft (14,4 százalék)

- Bankkártya: 4 600 Ft (13,2 százalék)

- Egyéb: 2 400 Ft (6,9 százalék)

A 17,6 százalékos éves inflációval számolva most 40 925 forintra nőhet az átlagos bankköltség. Ez természetesen akár jelentősen nőhet is vagy csökkenhet is, például az ügyfelek által igénybevett szolgáltatásoktól függően.

Kapcsolódó

A bankok nem örülnek

A pénzintézetek természetesen csak eleget tesznek a kötelezettségüknek, önszántukból sosem küldenének ilyen összesítést. Ezzel ugyanis fennáll annak a veszélye, hogy az ügyfél keres egy olcsóbb bankszámlacsomagot, amit sokszor egy másik banknál talál meg.

Jó mankó ez a lakosságnak, hiszen ez a levél nemcsak számlaváltásra kiváló lehetőség, hanem a banki szokásaink megváltoztatására is jó alapot kínálhat. Az első gondolat tehát ne feltétlen egy új bank választása legyen, inkább a saját pénzintézetnél kezdjük a keresgélést.

Drága banki szokások

A magyarok bankolási szokásai nem túl jók, nem figyelünk oda, hogy miért és mennyit fizetünk a pénzügyeink kezeléséért. Ezen költségek jó részét ugyanis teljesen feleslegesen fizetjük, mert nem használjuk ki az adott banki szolgáltatásokat.

Még mindig sokan kérnek sms értesítést a tranzakciókról, ezekért havonta átlagosan 5 900 forintot fizethetünk 2024-től. Ez akár nulla forint is lehetne, ha a sokkal egyszerűbb és teljesen ingyenes megoldást, a push értesítéseket választjuk. Óriási tévhit az is, hogy az sms biztonságosabb, mint a mobil applikáció, utóbbi esetében ugyanis kétszeres azonosítás is történik: egyrészt az alkalmazás megnyitásakor (belépés), másrészt a tranzakció elfogadásakor. Egyes számlacsomagoknál ráadásul nemcsak a tranzakciók utáni értesítő sms-ekért, hanem az internetbankba történő aláíró üzenetekért is fizetni kell, ezek díja is emelkedhet áprilisig.

Felesleges plusz költség lehet a papír alapú bankszámlakivonat is, ami ráadásul még az olcsóbb számláknál is átlagosan ezer forintba kerül. Érdemes inkább a teljesen ingyenes online kivonatot kérni, amelyért akár extra kedvezményeket is kaphatunk például a környezettudatosság jegyében.

A tranzakciók között a készpénzfelvételeket, átutalási és csoportos beszedési megbízásokat érdemes ellenőrizni.

- A készpénzfelvételeket – amennyiben van rá lehetőségünk – érdemes a 150 ezer forintos ingyenes limit alatt tartani, amelyre lehetőségünk van bármely magyarországi ATM-nél. Érdemes ellenőriznünk, hogy ennek igénybevételéről nyilatkoztunk-e, mert amennyiben ez elmaradt, akkor a bank felszámítja a díjakat.

- Az egyéb tranzakciókat is nézzük át, ugyanis az eseti utalási költségek helyett lehet, hogy érdemes átállni csoportos beszedésre vagy automatikus bankkártyás fizetésre – utóbbi kettő ugyanis sokkal olcsóbbra jön ki.

A Magyar Nemzeti Bank (MNB) bankszámlaválasztó programja is sokat segíthet, néhány adat megadásával segít a megfelelő számlacsomag kiválasztásában, a kalkulátort itt érheti el.

Alapszámlát is nyithatunk

2016 óta egy kormányrendelet egy teljesen új, szociális indíttatású alapszámla termék létrehozására kötelezi a hazai bankokat. A szabályt az uniós irányelveknek való megfelelés miatt vezették be, célja pedig az volt, hogy azok is tudjanak bankszámlát vezetni, akik korábban nem engedhették meg maguknak, az akkori adatok alapján ugyanis itthon kb. minden ötödik ember nem rendelkezett bankszámlával. Az Elektronikus Fizetési Szolgáltatók Szövetségének (EFISZ) felmérése szerint egyébként ma már a magyarok 89 százaléka rendelkezik bankszámlával.

A bankoknak tehát ilyen csomagot kötelező biztosítaniuk, ettől csak lefelé térhetnek el (árban és szolgáltatásban egyaránt) az alapcsomagoknál. A havidíj egyébként tartalmazza a számlavezetési díjat és az éves kártyadíjat is. Ezeknek kötelezően tartalmazniuk kell a következő szolgáltatásokat:

- havonta két darab, összesen legfeljebb 150 ezer forint értékű ingyenes készpénzfelvételi lehetőség bármely magyarországi ATM-ből, vagy legfeljebb egy 50 ezer forint értékű készpénzfelvétel saját bankfióki pénztárban,

- összesen maximum 100 ezer forint értékig négy esetei vagy rendszeres átutalási megbízást lehet indítani,

- korlátlan számú és összegű bankkártyás vásárlás és készpénzbefizetés,

- forintban történő beszedés.

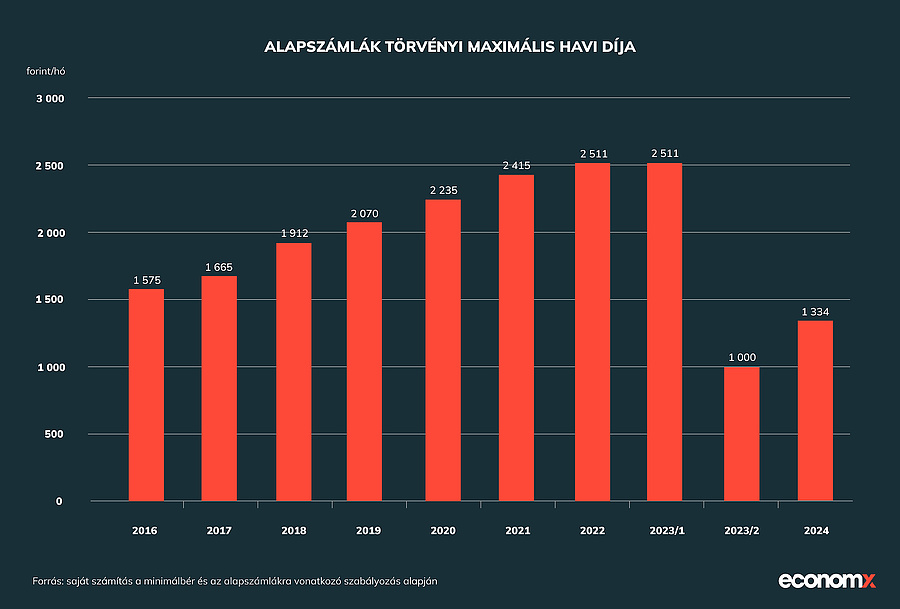

2023 július előtt az alapszámla havidíja az előző év utolsó napján érvényes minimálbér 1,5 százaléka volt, azóta azonban ennek az összegnek a 0,5 százalékára csökkentették – így lett ezer forint.

Ennyi is maradt volna idén is a maximum, azonban mivel még 2023-ban megemelték a minimálbért, a fapados számla költsége is növekedett, méghozzá 1 334 forintra.

Mint minden bankszámlacsomagnak, ennek is lehetnek egyéb díjai. Ilyen például a bankkártya pótlásának, letiltásának és egyéb (fenti felsorolásban nem szereplő) tranzakciók díjai.

Az alapszámla nyitásának két fontos feltétele van, ezekre mindenképp érdemes odafigyelni. Egyrészt ha valaki alapszámlára szeretne váltani, akkor előtte meg kell szüntetnie a meglévő számláját. Ez tehát azt is jelenti, hogy az ilyen számlával rendelkező ügyfélnek más bankszámlája később sem lehet, még másik pénzintézetnél sem. Ugyanakkor ki lehet játszani a rendszert, Revolut vagy Wise számlánk még ilyenkor is lehet.

Másrészt folyószámla-hitelkeret sem kapcsolódhat ehhez a számlatípushoz, ha valakinek erre szüksége van, akkor drágább csomagot kell választania.

Kövesse az Economx.hu-t!

Értesüljön időben a legfontosabb gazdasági és pénzügyi hírekről! Kövessen minket Facebookon, Instagramon vagy iratkozzon fel Google News és YouTube-csatornánkra!

Legolvasottabb

Véget vet az EU az orosz gáznak: megszavazták, Magyarország perre megy

Óriási zuhanás a kutakon, ekkor érdemes tankolni

Megjött a döntés: ez történik csütörtöktől az üzemanyagárakkal

Pénzes boríték helyett keserű szájíz: sok a dühös munkavállaló

Orbán Viktor nem akar kártérítési rendszert, hiába a rémisztő botrány a Covid-vakcinák mellékhatási körül

Lázár Jánosnak hamarabb jött a Jézuska, százmilliárdokat költhet el 2030-ig: ha nincs hitel, nincs MÁV?

Érdekes fordulatok jöhetnek a nyugdíjaknál: erről jobb, ha mindenki tud

Rendezést sürgetnek, így vágnák rendbe a nyugdíjakat

Jöhet az ónos eső: ezekben a vármegyében nem árt vigyázni