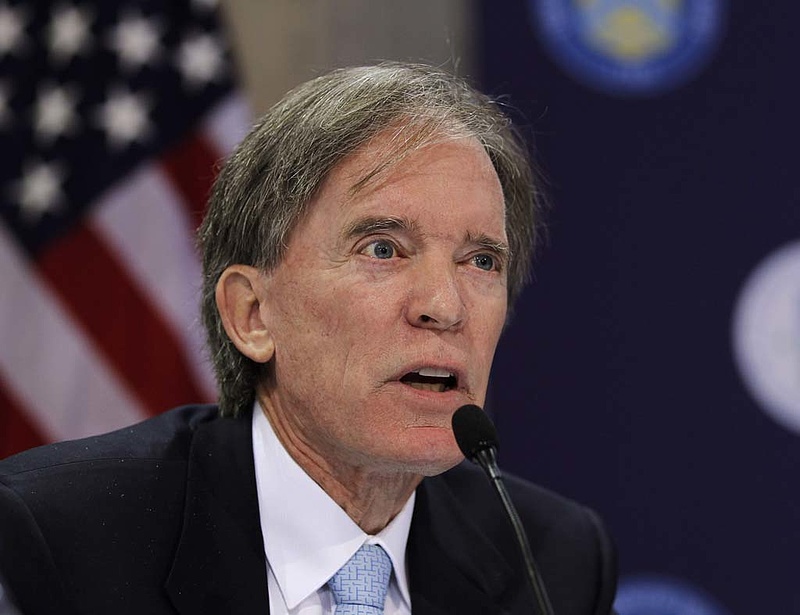

A CNBC-nek nyilatkozó Bill Gross, a világ legnagyobb kötvényportfólióját kezelő PIMCO korábbi vezetője, most a Janus Capital nevű hedge fund cég szakértője szerint a jegybankok titokban megkönnyebbüléssel fogadták az elmúlt hetekben kibontakozó eladási hullámot a kötvénypiacon. Számára az igazi eladási jelzést a kötvénypiacon Stanley Fischer Fed-alelnök és Mario Draghi ECB elnök előadásai adták, azokban ugyanis a jegybanki szakértők figyelmeztették a befektetőket az esetlegesen növekvő volatilitás növekedésére, amelynek leszorításán a jegybankok az elmúlt években fáradoztak.

Szerinte a jegybankok igazából a hosszabb távú állampapír hozamok emelkedésében érdekeltek, ezeket ugyanis nagy mennyiségben kell vásárolniuk a különböző nyugdíjalapoknak és biztosítótársaságoknak és más nagy intézményi befektetőknek. Nekik azonban a mostani, nagyon alacsony hozamok nem elegendőek.

Gross szerint nagy a veszélye annak, ha a világ jegybankjai egyszer elkezdik visszavonni jelenlegi mennyiségi lazítási programjaikat, akkor likviditási válság alakulhat ki a világ tőkepiacain. Azt hiszem, a likviditás jelenleg nagyon szegényes, de ez a helyzet a következő 3-5 évben romlik, amikor ezek az akciók véget érnek - mondta. Sokan úgy vélhetik, a jegybankok nem hagynak fel a lazítással, mert nem szeretnének válságot előidézni és nem szeretik a magas volatilitást. A jegybankok azonban nem így működnek - tette hozzá.

Az európai, a japán és a kínai jegybank is jelentősen csökkentette a kamatokat a gazdaság élénkítése érdekében. A Fed állítása szerint akkor kezdi meg ismét a kamatok emelését, amikor bízik abban, hogy tartós lehet a gazdaság fellendülésében. Gross szerint a jegybankok addig nem is lépnek, amíg szerintük a gazdaság nem normalizálódott. Az igazi baj akkor kezdődik, amikor a monetáris politikának akkor kellene normalizálódnia, amikor az infláció nem a most tapasztalt 1.2 százalék körüli szinten van, hanem 3-4 százalék, s ezért a kötvény és részvény árfolyamok amúgy is lefelé tartanak.

Gross néhány hónappal ezelőtt meglehetősen széles körben idézetté vált figyelmeztetést közölt néhány hónappal ezelőtt, amikor az akkor csúcsra futó német kötvényárfolyamok mellet azt mondta, a bundok shortolása olyan befektetési lehetőség, amely az életben talán csak egyszer adódik. Bár igaza lett, a 10 éves német államkötvények árfolyama április közepe óta már több, mint 15 százalékkal zuhant, azonban mint később kiderült ő nem játszotta meg igazán az ötletet.

Gross szerint egy amerikai befektető számára most jó befektetés lehet mexikói államkötvényeket vásárolni, ahol a nominális kamat 7, a reálkamat pedig 3 százalék körüli. A két állam infláció követő kötvényei közötti hozamkülönbség jelenleg 2,5 százalékos, ez a hozamfelár viszont szerinte nem indokolt.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Alfatrader - általános szöveg

Ha forex, akkor AlfaTrader. Magyar ügyfélszolgálat, angol befektetési számla biztonsága.

Ügyfeleknek VIP TraderSzoba tagság.

A cikk a CEMP cégcsoport szolgáltatását is népszerűsíti.

Legolvasottabb

Lebuktak: manipulálták a lottót, kőkeményen lecsapott a hatóság

Hatalmas a készültség! Csecsemőrablás miatt riasztották a rendőröket

Addig szorongatta az utasokat a Ryanair, amíg irtózatosan ráfázott

Hatalmas adóemelés érkezik jövőre, ez lehet az utolsó csepp a pohárban

Riadót fújtak Európában, nyakunkon az újabb válság

Mi történt? Összeomlás szélére került a jó kapcsolat az egyik legfontosabb partnerünkkel

Van akinek több, mint 400 aláírás és 15 ezer kattintás kell egy szakvizsgához

Milliókat érintő változás jön az egészségügyben

Kidurrant a Temu-lufi? Falhoz vágták a boltot a lesújtó adatok