Január elsejétől megszűnik a nemzetközi pénzpiacokon legfontosabbnak tekintett dollár kamatláb, a Libor határidős termékekre és kölcsönökre történő alkalmazása. Az év elején még 265 billió dollárnyi ügyletben irányadónak tekintett London Interbank Offered Rate kivezetése a legnagyobb átalakulást jelenti a piacokon az euró 1999-es bevezetése óta - írja összefoglalójában a Reuters.

A Libort az alapján határozták meg, hogy a bankok milyen kamatláb mellett voltak hajlandóak rövid távon likviditást biztosítani egymás számára. Bár eredetileg 1969-ben találták ki, számításának pontos meghatározására csak 1986-ban került sor és ekkor kezdték el szélesebb körben használni egy egész sereg pénzügyi termék kamatának meghatározására a diákhitelektől kezdve a kártyahiteleken, vállalati kölcsönökön keresztül egészen a jelzáloghitelekig.

Kapcsolódó

A londoni bankközi kamatláb hanyatlása a 2008-as pénzügyi válságot követően indult, amikor a hatóságok rájöttek, a nagy bankok kereskedői rendszeresen manipulálták azt. Emiatt egy csomó bírságot kiosztottak és hirtelen igény támadt egy kevésbé befolyásolható kamatlábra, amely le tudná váltani a rossz hírbe keveredett benchmarkot.

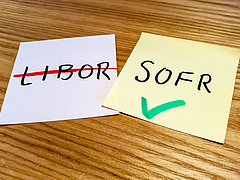

A felügyeletek döntése értelmében december 31-ét követően nem lehet új, a Liborra alapuló üzletet kötni. A most búcsúzó kamatlábnak a nemzetközi tőkepiacokon már 35 változata létezett, a dollár mellett már volt fontra, euróra, svájci frankra és japán jenre is. Néhány Libor dollárváltozat még 2023 júniusáig tovább fog élni, hogy biztosítsa a megfelelő hátteret az ezekhez kötött szerződések kifutására. Azt, hogy melyik kamatláb lesz majd a Libor valódi utóda egyelőre nem dőlt el, a szereplőknek a jegybankok eddig olyan kamatlábakat javasoltak, amelyek piaci tranzakciók során alakulnak ki, mondván, ezeket nehezebb lehet eltéríteni.

A Libor legtöbb változatát tehát január elseje után nem fogják közölni a fent említett kivételektől eltekintve, s ez a hírügynökség által megkérdezett jogi szakértők szerint komoly jogi problémákat is okozhat egy csomó olyan szerződés esetében, amelyek még nem futottak ki és ahhoz voltak kötve.

New York állam az ilyen szerződések problémáinak megoldására elfogadott egy törvényt, amely az ilyen szerződések esetében engedi, hogy a Libort az úgynevezett Secured Overnight Fiancinig Rate (SOFR) kamatlábbal váltsák fel, amelyet az amerikai jegybank szerepét betöltő Federal Reserve javasolt. Az amerikai kongresszus jelenleg is dolgozik egy ilyen szabályozáson. Az Egyesült Királyságban egy a Bank of England által számolt kamatlábhoz kötik egy év átmeneti időszakra 6 különböző Libor változat nagyságát. Ez alatt az időszak alatt kell a szereplőknek megfelelő helyettesítő kamatlábat találniuk.

A dollár határidős piacának nagy része már átállt az SOFR alkalmazására, erre utal annak jelentősen növekvő forgalma a határidős kereskedésben. Ugyanakkor az eurodollár piacon még elég sok Liborhoz kötött kamatkontraktus maradt nyitva. A várakozások szerint a likviditás fokozatosan tűnik majd el erről a piacról, ami megnehezíti majd a fedezeti ügyletek kötését a nyitott Libor alapú kitettségre, s így a szereplőkön folyamatos lesz a kényszer a más, alternatív kamatlábakra való átállásra.

Az SOFR-el kapcsolatban a szereplők által megfogalmazott legnagyobb kritika az, hogy az a repo ügyletek kamatlábához igazodik. Ezek jellemzője pedig az, hogy kockázatmentesnek tekintik, és különösen a komoly mozgásokkal járó, viharos időszakokban esni is szokott, miközben a bankok finanszírozási költségei emelkednek. Így nem tükrözik minden esetben azt, amire a hitelintézeteknek szüksége lehet.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Gazdasági hírek azonnal,

egy érintéssel

Töltse le az Economx app-ot, hogy mindig időben értesülhessen a gazdasági és pénzügyi világ eseményeiről!

Kérjen értesítést a legfontosabb hírekről!

Legolvasottabb

Figyelem, hatalmas változás jön a Messengerben

A nyugdíjas néni egész élete megtakarítását akarta befektetni: története óvatosságra int

Katasztrófa történt egy hatalmas orosz olajfinomítóban, ilyen lenne a béke előkészülete?

Ingyen adja az MVM az amperbővítést, de súlyos százezrekbe is fájhat a procedúra

Szellemvárost találtak a Balaton partján

Kipécéztek egy hétköznapi tárgyat a légitársaságok: a tiltólistás holmi bárki csomagjában ott lapulhat

Nem bájcsevej volt: Erdogan telefonált Trumpnak

Korlátozták a tej szó használatát a boltokban: vásároljon körültekintően!

Perkálni kell húsvéttól, fizetős lesz Velence